La Prima de Riesgo en el cálculo del Ke

Como ya adelantamos en los temas tratados en el Blog, a la hora de valorar un proyecto de inversión necesitamos saber que tasa de descuento tenemos que descontar los flujos de dicho proyecto, esto se calcula a partir de la siguiente ecuación:

Ke = Rf + Beta*Prima de Riesgo

Explicación:

Ke = Coste del Equity o Rentabilidad del Capital

Rf = Rentabilidad libre de riesgo

Beta = Riesgo del Proyecto

Pima de Riesgo = Rentabilidad sobre la Rentabilidad libre de Riesgo

La Prima de Riesgo es la rentabilidad adicional que queremos obtener por invertir en un proyecto con riesgo. Es lógico exigir una mayor rentabilidad por un proyecto en el que se puede perder el capital invertido.

Ejemplo:

Actualmente la rentabilidad de un Bono a 10 años del tesoro Español tiene una rentabilidad del 6,975% (AVG YLD), suponiendo que España va a pagar los cupones y el principal del Bono, parece lógico que cualquier inversión en otro activo exijamos una rentabilidad superior.

¿Qué rentabilidad adicional exigiríamos a una inversión sobre la del Bono a 10 años?

La ecuación anterior lo explica. Suponiendo que nuestro proyecto tiene una Beta de 1 (normalmente los nuevos proyectos tienen que tener una Beta mucho más alta) y la prima de riesgo de España es del 6%, por lo tanto:

Ke = 6,75%+ 1*6% = 12,75%

Tenemos que exigir una rentabilidad mínima del 12,75% a un proyecto para invertir en él.

¿Qué Rf y Prima de Riesgo se exige actualmente en España?

En el Rf (rentabilidad libre de riesgo) se suele utilizar la media de los últimos 10 años del Bono del país considerado, si el proyecto se realizara en España el Rf estaría entorno al 5%

La Prima de Riesgo se suele asociar más a la calidad crediticia del país en lugar del diferencial histórico del mercado Bursátil respecto al de Bonos.

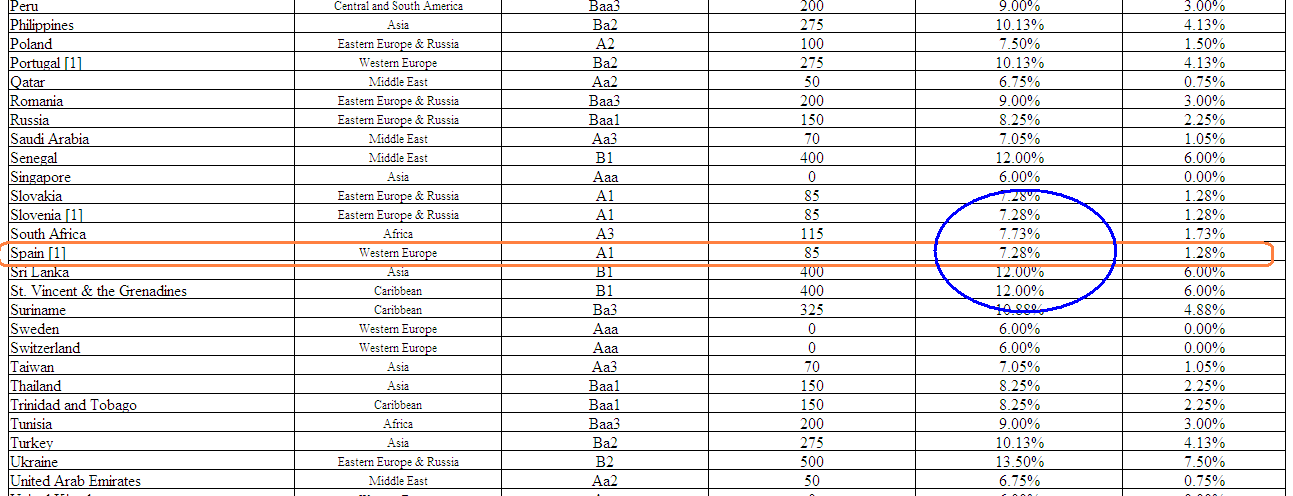

Una de las metodologías que se suele utilizar para calcular la Prima de Riesgo, es la expuesta por Aswath Damodaran de NYU Stern School of Business.

En el siguiente link se explica todo: http://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/ctryprem.html

Para España situa actualmentela Prima de Riesgo en el 7,28%. La rentabilidad exigida a un proyecto en España suponiendo que su Beta es igual a 1 sería:

Ke = 5% + 1*7,28% = 12,28%

Temas Relacionados del Blog:

- Valoración de Empresas por Descuentos de Flujo de Caja (I)

- VAN, TIR, PAYBACK

- Cálculo dela Beta de una Acción Cotizada

- Modelo Gordon-Shapiro

- William Sharpe

- Introducción al FOREX - 21 Enero, 2015

- Altman Z-Score - 20 Enero, 2015

- Alfa de Jensen - 27 Enero, 2014

- Benchmarks - 27 Enero, 2014

- VaR ( Value at Risk) - 26 Enero, 2014

- Cartera eficiente de Bolsia.com - 26 Enero, 2014

- Riesgo Sistemático - 23 Enero, 2014

- La Prima de Riesgo en el cálculo del Ke - 3 Diciembre, 2012

- Sortino Ratio (Ratios de Performance de Carteras) - 10 Noviembre, 2012

- Omega Ratio - 10 Noviembre, 2012

alain

Un café, un croissant y un recordatorio de finanzas. Muy buena la idea Miguel para empezar una jornada !