Iniciado por

admin

Sinceramente, si que se puede y no es imposible.

Más que ganar siempre en la bolsa, hay que preguntarse cuanto tiempo tengo que estar invertido para obtener siempre altas rentabilidades.

Esá es la cuestión.

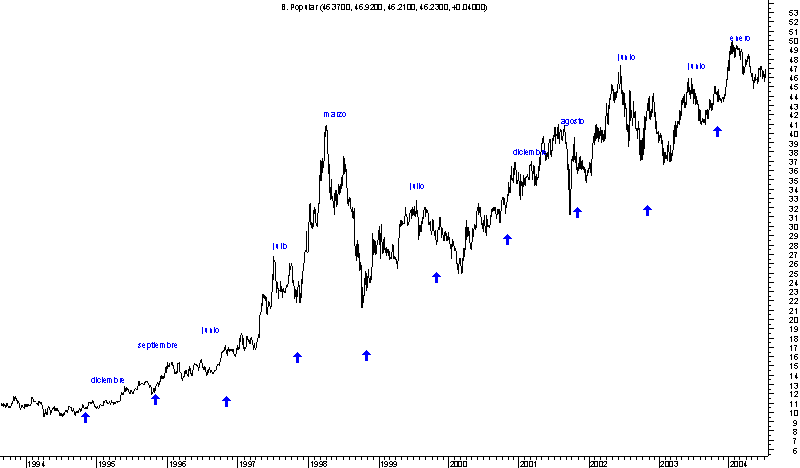

La bolsa al igual que el mercado inmobiliario es ciclico, es decir hay años de subidas, y años de bajadas, lo que no sabe nadie cuanto durará un ciclo. y cuando se producen,

A toro pasado todos son toreros, y nadie REPITO NADIE, SABE QUE VA A PASAR EN LA BOLSA.

El analísis técnico, al igual que el fundamental son una ayuda pero no te garantiza nada, es más yo creo que te pueden ayudar a perder mucho dinero.

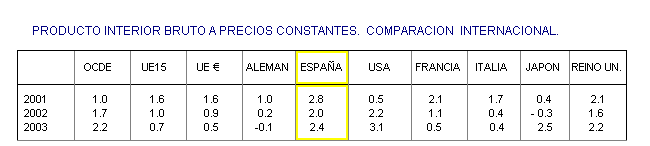

Por lo tanto el modelo que yo tengo, es para gente que no sabe nada de bolsa, y quiere ganar siempre (en plazos de 4 o 5 años) se obtienen rentabilidades del 40% o más.

Para ello aplicare algunos conocimientos, de la gestión de carteras de Markowitz (que si que vale para algo)

Si me lee esto algún profesor que he tenido, lo único que les puedo decir que a los 24 años deje de trabajar, algo sabré (tampoco mantengo una familia, ni tengo grandes lujos...)

LinkBack URL

LinkBack URL About LinkBacks

About LinkBacks

Citar

Citar

Marcadores