Resumiendo, de estos días:

INSIDERS 11.01.2016

INMOBILIARIA COLONIAL

Joseph Charles Lewis, accionista significativo, declara una participación del 5,075%.

Orbis Allan Gray Limited, accionista significativo, declara una participación del 1,211%.

La contratación de oficinas en Madrid alcanza la cifra más alta desde 2007

Actualizado: 12/01/201611:21 horas

La absorción de superficie de oficinas ha sido un 27% superior a la del año anterior alcanzando los 490.000 m² y es la cifra más alta desde el inicio de la crisis en 2007.

Las previsiones más optimistas pronosticaban un cierre de año en torno a los 420.000 m², sin embargo la cifra ha sido un 17% superior a lo estimado. Esto demuestra el comportamiento positivo del mercado durante los últimos meses que, a su vez, ha respondido a las buenas perspectivas macroeconómicas.

Según Humphrey White, Socio, Director del Área Comercial de Knight Frank, "la cifra de absorción se sitúa en un nivel cercano a la media histórica, esto significa que el mercado de ocupación ha ido evolucionando positivamente hasta situarse en una franja de mercado saludable. Este incremento de los últimos meses respecto a las previsiones que manejábamos, es consecuencia de un mercado menos conservador, que ha evolucionado con mayor rapidez gracias a las buenas perspectivas económicas".

Respecto a 2014, la cifra ha aumentado un 27% (385.000 m² vs 490.000 m²) y es la más alta desde el pico de mercado en 2007. Aunque todavía estamos lejos de los niveles pre-crisis, la evolución en los últimos años ha sido positiva. El segundo semestre del año ha sido el que ha impulsado aún más la demanda. Hasta junio se registró una absorción de 198.000 m² y de junio a diciembre 292.000 m², un 47% más.

La absorción ha sido claramente protagonizada por usuarios multinacionales en edificios de Clase A, que son los que tienen mayor demanda. Además, la falta de espacio de calidad (edificios de Clase A) junto a la mayor actividad de la demanda, han empujado las rentas prime un 6% en el último año, hasta alcanzar los 27/m²/mes.

Entre las principales operaciones de alquiler del año destacan los 36.000 m² de WPP en Ríos Rosas, 26 - la más importante por volumen de superficie-, KPMG en Torre de Cristal con 20.000 m², BNP Paribas en Emilio Vargas, 4 con 19.100 m² y E&Y en Torre Titania con 19.000 m².

En Europa, la tendencia también es positiva

En la mayoría de los mercados europeos se registraron incrementos en las cifras de contratación de oficinas en 2015 y la previsión para 2016 es que ésta siga en aumento, con incrementos de hasta un 10% más este año. Los datos reflejan que el número de operaciones firmadas ha registrado un aumento de más del 20% interanual.

Esta mejora en el mercado de ocupación anima a ya los promotores para el desarrollo de nuevos espacios de oficinas. La construcción de nuevos proyectos va a estar caracterizada por la actual polarización de la demanda, enfocada a edificios de clase A en las zonas más céntricas de las principales capitales europeas.

Según el reciente informe de Knight Frank European Commercial Property Outlook, las principales oportunidades en 2016 se encuentran en:

Promoción

* Promoción de oficinas en el CBD (Área Central de Negocios): teniendo en cuenta la escasez de espacio prime disponible en el CBD de ciudades como Londres, París, Dublín, Frankfurt y Madrid, constataremos que los usuarios que buscan grandes oficinas céntricas se enfrentan actualmente a una oferta muy limitada. La demanda embolsada respecto a ese espacio de oficinas supondría que los promotores capaces de desarrollar nuevos proyectos bien emplazados podrían dominar el panorama de las rentas.

* Re-desarrollo de la oferta secundaria: En ciudades como Ámsterdam y Bruselas, y más concretamente en el caso de oficinas de Clase B y ubicaciones secundarias, la desocupación se mantiene relativamente alta. Cabe la posibilidad de obtener valor a través del re-desarrollo de tales inmuebles y mediante un cambio de uso (a uso residencial o de sectores especializados).

Inversión

* "Puntos calientes" con mayor crecimiento de rentas: Las rentas de las oficinas prime siguen manteniéndose por debajo de las medias a largo plazo en mercados como España y Francia. Se prevé que el auge de la demanda de ocupación y la caída de la tasa de desocupación favorezcan el crecimiento de las rentas en varios mercados europeos en 2016, lo que a su vez impulsaría las decisiones en materia de inversión.

* Sectores especializados: Sectores como el sanitario, la automoción y las residencias de estudiantes están ganando impulso en los mercados europeos al ofrecer mayores rentabilidades que los sectores tradicionales, así como la posibilidad de diversificar la cartera.

Colonial invertirá 15 millones en levantar una nuevo edificio de oficinas en el centro de Madrid

Colonial iniciará en las próximas semanas los trabajos para construir un nuevo edificio de oficinas en el centro de Madrid, un proyecto que supondrá una inversión de 15 millones de euros, según informó la inmobiliaria.

La obra se enmarca en la nueva estrategia de inversión y crecimiento que actualmente aborda la compañía participada por el Grupo Villar Mir, que le llevó a comprar otros tres inmuebles de oficinas en Madrid durante el pasado año.

En cuanto a la construcción del nuevo inmueble, ubicado en el número 112 de la calle Príncipe de Vergara, supondrá un plazo de dos años y constará de dos fases.

En una primera etapa, que llevará unos seis meses, se acometerá la demolición del edificio actual. Posteriormente, se construirá el nuevo edificio, unos trabajos que supondrán alrededor de año y medio.

En la actualidad, Colonial ultima los trámites de adjudicación de las obras de demolición que se prevé empiecen en las próximas semanas, según detalló la empresa en un comunicado.

El nuevo edificio tendrá una superficie de 11.400 metros cuadrados sobre rasante, repartida en diez plantas de altura, e incorporará las "últimas tecnologías e innovación en materiales, además de contar con las certificaciones ambientales y de sostenibilidad más prestigiosas".

El inmueble actual que se demolirá para levantar el nuevo fue adquirido por Colonial el pasado año por unos 30 millones de euros, inversión a la que ahora se sumará la de 15 millones que se destinará a construir el nuevo activo.

La adquisición de este edificio se suma a la de los otros tres inmuebles que Colonial compró en Madrid el pasado año por un importe total de 190 millones de euros.

ALLAN GRAY, SEGUNDO HOMBRE MÁS RICO DE ÁFRICA

El 'Buffet' sudafricano entra en Indra y Colonial aprovechando el bajón de la bolsa

Allan Gray se ha gastado más de 60 millones de euros en tomar posiciones de inversión en dos grupos: ha comprado el 2,8% de Indra (40 millones) y el 1,2% de Colonial (22 millones)

Hay voces de que el mercado bursátil español está barato. Pero hay inversores que no opinan sino que actúan. Esta semana el magnate originario de Sudáfrica Allan Gray ha tomado posiciones en la bolsa española. Gray, conocido como el Warren Buffet sudafricano, se ha gastado más de 60 millones de euros en tomar posiciones de inversión en dos grupos: ha comprado el 2,8% de Indra (40 millones) y el 1,2% de Inmobiliaria Colonial (22 millones).

Ambas operaciones se han hecho en los primeros días del año y se han comunicado a la Comisión Nacional del Mercado de Valores (CNMV) entre los pasados días 8 y 11 de enero.

Allan Gray (78 años) ha hecho ambas compras a través de la sociedad Orbis Allan Gray Limited, uno los vehículos de inversión de la fundación no lucrativa Allan Gray Orbis Foundation. La cantidad invertida en acciones española no es muy grande para un multimillonario cuya fortuna suma la cantidad 8.500 millones de dólares, pero sirve como termómetro del mercado.

Allan Gray no sólo es conocido por su olfato inversor. También es famoso por su filantropía. Ha sido el impulsor, junto con su esposa, de Allan and Gill Gray Charitable Trust. La especialidad benéfica de las instituciones que impulsa Allan Gray son las becas para estudiantes sudafricanos con talento. La fundación para estas becas se creó en 2007 con 130 millones de dólares, en su momento, la mayor donación benéfica del país.

Como inversor, Allan Gray se ha caracterizado por un perfil oportunista: está especializado en invertir en empresas cuyo valor de cotización se encuentra por debajo del valor de mercado, lo que sería sintomático para el caso español y para el conjunto del Ibex-35.

Este mismo año Allan Gray donó la totalidad de su participación en la firma Allan Gray Investment Management a la fundación caritativa creada junto a su mujer. El objetivo es que los dividendos que se obtengan de la operativa financiera se destinen a fines filantrópicos.

Anomalía africana

Allan Gray supone además una anomalía entre los 55 hombres más ricos de África, que, en reflejo de la escala mundial, son los más pobres entre los más ricos del planeta. No sólo porque sea de raza blanca y no sea nigeriano, como la mayoría, sino porque ha hecho su fortuna en los mercados financieros y no con las minas o los recursos naturales.

Empezó trabajando en Fidelity en Estados Unidos durante los sesenta. Pero en 1973 regresó a Sudáfrica para crear su propio grupo inversor. Durante mucho tiempo operó desde Ciudad del Cabo pero en este momento, copiando el modelo fiscal de fondos como Fidelity, se ha instalado en las Bermudas, desde donde trabaja y lugar que se ha convertido en su residencia.

Volumen gestionado

No en vano, Gray se forjó en los fondos institucionales y de pensiones. En la actualidad Orbis, el grupo que ha entrado en Indra y Colonial, gestiona 21.000 millones de dólares y está dirigido directamente por el hijo de Allan Gray. No está mal para un tipo que empezó administrando un millón de dólares en 1965. Allan Gray rehúye a la prensa como a la peste. No otorga entrevistas y apenas hay fotos suyas.

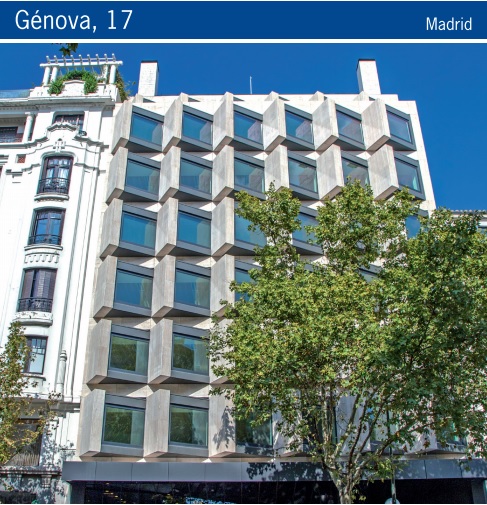

Los edificios de Génova, Abascal y Diagonal 409 alcanzan el 100% de ocupación

Colonial ha empezado con fuerza el 2016, los edificios de oficinas de Génova, 17 y Abascal, 56 en Madrid; y el situado en la Diagonal, 409 en Barcelona han alcanzado el 100% de su ocupación.

Estos tres edificios comparten características Premium indispensables para la Garantía Colonial: ubicaciones privilegiadas, altos estándares de calificación energética y unos acabados que ofrecen un diseño elegante y vanguardista.

La ocupación total de estos tres inmuebles supone una motivación para la compañía en su objetivo de permanecer durante el 2016 como una de las empresas líder del sector, además, la inmobiliaria ha cerrado 2015 con un aumento de su cartera de edificios y ha empezado el año con nuevos proyectos muy positivos.

Entre estas últimas operaciones llevadas a cabo por Colonial destacan la adquisición del edificio de Santa Engracia, 120; el comienzo de las obras de demolición del edificio de Príncipe de Vergara, 112, una remodelación completa de Ortiz León arquitectos para convertir este edificio en sostenible y dotarlo de calificación energética “Leed Gold”; y la apuesta de Dani García por abrir su nuevo restaurante en el edificio de Castellana, 52.

No me puedo creer que se entre en un chicharro.. ¡¡¡por fundamentales!!!Chicharro del que realizaremos seguimiento como primero de los dos seleccionados del Mercado Continúo Español, con entrada en su día por fundamentales

http://www.bolsia.com/users/bolsaman...is-mierda.html

Y por fundamentales... una constructora en España tiene más peligro y más trampas que una película de chinos.

Última edición por Burbujarra; 23/01/2016 a las 15:54

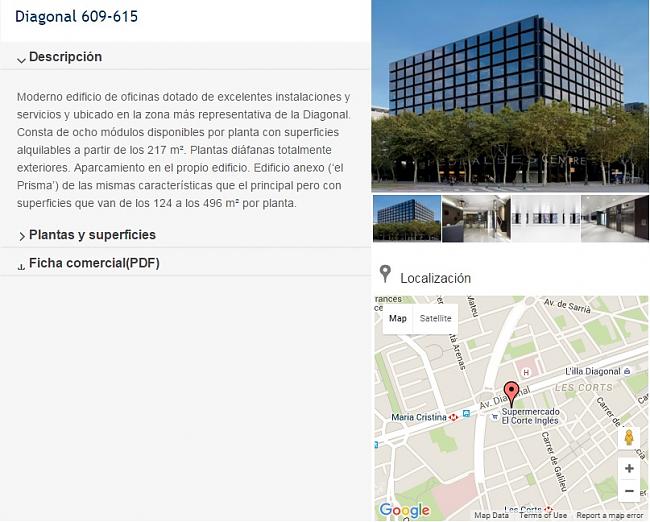

La consultora Grant Thornton se trasladará a una nueve sede en la Diagonal

Barcelona, 27 ene (EFECOM).- La firma de servicios de consultoría Grant Thornton se trasladará el próximo mes de junio a una nueva sede en Barcelona, ubicada en el edificio El Dau de la avenida Diagonal, donde ocupará una planta de 1.948 metros cuadrados.

El traslado desde la actual ubicación en el barrio de Tres Torres se hará una vez finalicen las tareas de remodelación integral que se están llevando a cabo, ha informado la compañía en un comunicado.

El presidente de Grant Thornton, José María Fernández Ulloa, ha asegurado que el cambio de sede permitirá a la compañía responder al "magnífico crecimiento" que la firma está teniendo.

Grant Thornton es una firma de servicios de auditoría, consultoría y asesoramiento legal y financiero que cuenta con más de 40.000 profesionales en 130 países, de los que más de 700 están en España.

En España, la compañía da servicio a más de 2.000 clientes en nueve oficinas situadas en Madrid, Barcelona, Alicante, Bilbao, Castellón, Málaga, Murcia, Pamplona y Zaragoza.

Sin duda, gracias por el apoyo, susoarias. A largo plazo, de todas maneras, no me planteo comprar colonial. Lejos de plantearme, ya he comprado, hace tiempo que esta en cartera con sistema GAD, al igual que, paralelamente, llevo operativa puntual con la cotizada en base a las referencias que en gráfico vamos observando, con entradas en la zona teórica de rebote, de manera que con stop ajustado, cuando falla alguno de los intentos, y teniendo en cuenta la ecuación rentabilidad riesgo, la operativa con esta va muy bien, y siempre por ese fondo de fundamentales que desde el inicio de esta nueva etapa, creo que es una de las cotizadas a tener muy en cuenta. Con fondo lateral alcista, esta da muchas oportunidades de repetir operaciones. Solo es cuestión de paciencia.

Y ya digo, a largo plazo, con sistema, con mirarla una vez al mes suficiente.

Y totalmente de acuerdo con burbujarra, salvo un apunte, y es el matiz que perfectamente has aclarado, susoarias, y con esta afirmación tuya queda clara mi opinión, cuando dices: "en su opinión general sobre los chicharros".

No valen todas, y cuando meto dinero, me informo, las sigo, y operativas y estrategias hay mil y una y supongo que muchas por descubrir todavía.

Y al final, el tiempo es el que dicta sentencia. Esto es inversión en variable, y todos sabemos lo que hay. Gestión de capital.

La cartera va con alguna que otra cotizada, comentarlas todas difícil, por eso prefiero lo raro y difícil. Para comentar de los indices más importantes ya hay mil y un puntos de encuentro que no será difícil encontrar por estos medios.

El tiempo dirá.

Colonial elevará su plan de inversión de 300 millones anuales con ventas de inmuebles

31 Ene.

Colonial confía en poder elevar la inversión media de unos 300 millones de euros anuales fijada en su plan estratégico mediante la venta de alguno de los edificios de su cartera que ya considere maduros.

La inmobiliaria patrimonialista participada por el Grupo Villar Mir circunscribe las eventuales des inversiones a una estrategia de rotación de activos maduros.

Colonial analizará su cartera de edificios para determinar aquellos susceptibles de colgar el cartel de 'se vende' y de generar a la empresas recursos adicionales para invertir.

Colonial anunció a finales de 2015 un plan para invertir un total de 1.500 millones de euros durante los próximos cinco años (2016-2019), a razón de unos 300 millones anuales, en comprar nuevos activos inmobiliarios que incorporar a su cartera patrimonial.

Madrid, Barcelona y París siguen siendo los principales mercados de la estrategia de crecimiento y expansión de la compañía que preside Juan José Brugera que, no obstante, no descarta otras ubicaciones para comprar inmuebles.

La política de crecimiento de la inmobiliaria coincide con la recuperación que viene registrando el sector en España, que además es foco de interés de inversores internacionales.

Colonial ya abordó durante 2015 inversiones en nuevos inmuebles por un importe de 405 millones de euros. En concreto, se hizo con tres edificios de Madrid, uno de Barcelona y dos más en París. La inmobiliaria cuenta actualmente con una cartera patrimonial valorada en unos 6.400 millones de euros, integrada por edificios de oficinas ubicados en los centros de Madrid, Barcelona y París, que suman unos 758.000 metros cuadrados de superficie.

SOLIDA POSICION FINANCIERA.

Colonial cuenta con una sólida posición financiera tras el saneamiento que abordó hace unos años, que supuso la entrada en su capital de accionistas "de largo plazo y vocación de permanencia".

Además, el pasado año se convirtió en la primera firma del sector en España en lograr un 'rating' por parte de las agencias de calificación. En cuanto a los socios de la firma, además del Grupo Villar Mir, primer accionista con un 15% del capital, en el capital de Colonial también están presentes el fondo soberano de Qatar con un 13%, el banco andorrano MoraBanc con otro 7%, el grupo colombiano Santo Domingo (6,8%), el magnate inglés Joseph Charles Lewis (5%) y varios fondos de inversión, con participaciones que oscilan entre un 1,9% y un 5%.

Lunes 15 de Febrero, Resultados 2015 SFL.

Lunes 22 de Febrero, Resultados 2015 Colonial.

A día de hoy, importante recuperar los 0,56.

Ideas de inversión en el sector inmobiliario

Los analistas de Bankinter han realizado un interesante informe sobre el sector inmobiliario español cuya conclusión enfocada a los mercados es: La inversión el sector inmobiliario español exige ser consciente de 2 realidades: el horizonte temporal debe ser amplio (mínimo de 3 a 5 años) por la mayor duración de los ciclos inmobiliarios y es necesario ser muy selectivo porque las alternativas de inversión que permitan aprovechar la recuperación del sector inmobiliario español continúan siendo limitadas.

Reiteramos la idea de que de que la inversión directa en activos inmobiliarios situados en ubicaciones centrales y premium de las grandes ciudades y centros turísticos con mayor demanda continúa siendo una alternativa adecuada. La revalorización de viviendas y locales comerciales en zonas claramente consolidadas se verá beneficiada por una demanda creciente y una clara escasez de oferta, mientras que el incremento de precios y rentas propios de un nuevo ciclo de progresiva recuperación debería generar una rentabilidad atractiva (aproximadamente 3%) en el actual entorno de tipos cercanos a 0% y en ausencia de inflación.

Además de la inversión directa en activos inmobiliarios, comienzan a ganar visibilidad otras alternativas en activos más líquidos que exigen menor volumen de inversión, como las compañías cotizadas del sector inmobiliario, para las que también conviene ser extraordinariamente prudentes, seleccionando sólo aquellas compañías que cumplan con estos requisitos:

(i) Modelo de negocio centrado en actividad patrimonial frente a la promoción. (ii) Activos de calidad ubicados en zonas core. (iii) Cartera concentrada en los segmentos de oficinas y retail con menor peso de activos residenciales y hoteleros. (iii) Ratios de apalancamiento sostenibles. (iv) Capitalización bursátil, cartera de activos, volumen de negociación y free-float elevados en relación a sus comparables del sector que permitan obtener economías de escala y proporcionen liquidez al inversor.

SFL, filial francesa de Colonial, duplica su beneficio en 2015

Société Foncière Lyonnaise (SFL) registró un beneficio neto de 492 millones de euros durante el ejercicio 2015, lo que supone más que duplicar (+149%) el registrado un año antes, según informó la filial francesa de Colonial.

El resultado recurrente, esto es, el que resulta de descontar el impacto de las ventas y los cambios de valor de los activos y los instrumentos financieros, creció un 25,3%, hasta los 65,8 millones.

SFL elevó un 11,4% sus ingresos durante el pasado ejercicio, de forma que sumaron 168,8 millones de euros, tras cerrar contratos de alquiler por un total de 85.000 metros cuadrados.

La compañía presenta actualmente una tasa media de ocupación de su cartera del 95,6%, frente a la del 87,1% que presentaba hace un año.

EDIFICIOS EN PARIS POR MAS DE 5.000 MILLONES.

A cierre de 2015, la cartera de patrimonio de la compañía, integrada por edificios de oficinas del centro de París, presentaba un valor de 5.242 millones de euros, lo que arroja una revalorización del 17,4%.

De su lado, la deuda neta se situaba en 1.841 millones de euros, un 17% por encima de la de 2014, si bien durante el pasado ejercicio SFL continuó extendiendo los plazos de vencimiento y recortando los costes.

De esta forma, a la conclusión del año, el endeudamiento del grupo suponía un 33,4% del valor de sus activos. Además, la firma contaba con líneas de crédito no utilizadas por 610 millones de euros.

Sostenibilidad en las SOCIMIs | Buen ejemplo de Colonial (España)

Sostenibilidad en las SOCIMIs | Colonial Sostenible.- Ahora que estamos en época de resultados anuales, es interesante repasar la transparencia de nuestras compañías respecto a lo que los anglosajones llaman “ESG”, o “environmental, social and governance issues”. Porque el sector inmobiliario institucional tiene una alta responsabilidad en estas cuestiones, que debería atenderse en paralelo con las financieras. O sea que lo de ganar dinero, “crear valor para el accionista” es una obligación, sí, pero también lo es, ayudar a mejorar nuestro medioambiente –y como mínimo no empeorarlo- así como favorecer la prosperidad y bienestar de nuestros clientes, empleados o proveedores.

El problema con todas estas cosas, tan interesantes y beneficiosas si se hacen, es la general falta de concreción en cuanto a qué hacemos cada uno.

Por eso es interesante el llamado “Global Real Estate Sustainability Benchmark”, o GRESB Annual Survey, que encuesta a empresas inmobiliarias del mundo entero para averiguar qué piensan y qué hacen en términos de sostenibilidad. En 2014 respondieron a su cuestionario 707 compañías del mundo entero, con un GAV conjunto de USD 2.301.881, lo que da un GAV medio de USD 3.256 millones. De ellas el 54% están en Europa, el 22% en Estados Unidos y el 15% en Asia. El 24% son empresas cotizadas. Por medio de su detallado cuestionario GRESB analiza en forma de matriz el “management & policy”, o sea el equipo y los propósitos de la compañía de una parte y el “implementation & measurement”, lo que realmente hace y sus resultados. El gráfico global es éste:

Sostenibilidad en las SOCIMIs; ser santo, y parecerlo…

Hemos querido ver cuánto se toma en cuenta la sostenibilidad en las SOCIMIS. En general las cuatro cotizadas en el mercado continuo no dicen nada concreto en este tema, ni lo hacen Metrovacesa o Realia, más allá en cada caso los buenos propósitos. La información que facilitan es exclusivamente financiera o relacionada con el buen gobierno, pero la sostenibilidad en las SOCIMIS apenas tiene presencia. No quiere decir que no estén haciendo cosas, pero no las dicen.

La excepción positiva es Colonial, que dedica más de veinte páginas –y más del 20%- de su informe anual a su eco-eficiencia, de forma detallada y minuciosa en temas como el consumo de agua, de papel, de energía –electricidad, gas- o tratamiento de residuos; explica su sistema de gestión energética y relaciona edificio a edificio, sus certificaciones y características. Su filial SFL, la Société Fonçiere Lyonnaise es de hecho uno de las compañías encuestadas por GRESB, con una “nota” en 2014 de 69%, que ha ido mejorando de forma notable sobre los años precedentes.

Parece lógico que nuestras principales inmobiliarias hayan tenido un año “intensamente financiero”. Las SOCIMIs por su incorporación reciente y crecimiento acelerado. Metrovacesa y Realia por sus respectivas re-estructuraciones. Pero la sostenibilidad en las SOCIMIs deberá ser atendida y explicada, más pronto que tarde. Metrovacesa y Realia también deben hacer sus deberes en este sentido.

A los inversores les gustan estas cosas. Y a los demás también.

Mercado de oficinas en 2015 bueno, pero toca renovar. (España)

Mercado de oficinas en 2015 bueno, pero toca renovar. (España).- Por fin parece que el sector de oficinas en Madrid y Barcelona está empezando a dar algunas alegrías a los propietarios. El mercado de oficinas en 2015 ha tenido un buen buen comportamiento, en contratación, en mejora de rentas, en bajada de la desocupación y además ha sido excelente para la inversión. En contratación, el mejor para Madrid después de ocho de travesía de la crisis -aunque todavía no se acercan las cifras del cenit de 2007- y en Barcelona el mejor de los últimos diez años.

Recogemos algunas cifras del informe que acaba de publicar JLL relativo al mercado de oficinas en 2015. Se han contratado 477.969 m2 en Madrid (31% más que en 2014), con un excelente último trimestre -163.314 m2- y 398.000 m2 en Barcelona (41% más que en 2014). La tasa de vacío ha descendido al 10,58% en Madrid (para un stock de 15.272.154 m2) y al 11,08% en Barcelona (stock 5.873.938 m2). Y finalmente, las rentas prime han subido a € 27,25 m2/mes en Madrid y € 20 m2/mes en Barcelona, en ambos casos un 12% más aproximadamente sobre el “valle” de mediados de 2014. Ha habido además algunas operaciones de más de 5.000 m2 (Roche, EY, IPG, iDental en Madrid, Natura Bissé, Bureau Veritas en Barcelona), lo que es un buen indicador de la salud de un mercado. Aunque hacen falta más.

Puede descargarse el informe del mercado de oficinas en 2015, si lo desea.

En resumen, no mal, pero poniendo ambas ciudades en perspectiva con otras capitales europeas, no extraña que los inversores estén tan interesados en comprar edificios, porque queda sin duda “recorrido” al alza en los niveles de renta. Por eso las rentabilidades están en el 4,25% en Madrid y 4,75% en Barcelona.

Mercado de oficinas en 2015; falla la oferta

Lo que falla es la raquítica oferta futura en ambas ciudades, en Barcelona sobre todo. En esta última, si hacemos caso a las cifras de JLL, el stock de hecho ha descendido en 2015, aunque sea marginalmente. Entre 2016 y 2017 saldrán al mercado poco más de 100.000 m2 especulativos en Madrid y 50.000 m2 en Barcelona, claramente insuficientes para hacer frente a la demanda que en este año ha empezado a mostrar mejor comportamiento. Y es porque, paradójicamente, el gran dinamismo en la inversión no se ve acompañado por una actividad promotora paralela. Hay proyectos de renovación, pero ambas ciudades necesitan el empuje de nuevo producto o mucha más renovación, que parece el camino más viable con efecto inmediato.

Colonial se está mostrando particularmente activa y con buen ojo en ese campo y en 2015 ha invertido casi 200 millones de euros en Madrid: Príncipe de Vergara 112 (edificio que demolerá y volverá a construir), Génova 17, 3-5 Estébanez Calderón y Santa Engracia, 120. Su apuesta por edificios de talla media con buenas plantas y renovación a calidades altas en el CBD va seguro en el buen camino. Por cierto, hace unos días comparábamos el valor en bolsa de las SOCIMIs cotizadas enfrentado al Ibex 35. El Ibex 35 perdió el 7,15% en 2015. No considerábamos a Colonial, que no está en ninguno de esos dos lados (ni en el de las SOCIMIs ni en el Ibex 35), pero las acciones de Colonial ganaron un 17,37% en 2015, como referencia.

Afortunadamente con la estructura de capital y gestión del puñado de promotoras-patrimoniales que subsisten y la participación de las SOCIMIs, podemos pensar que en los próximos pocos años veremos cambios favorables en este aspecto.

Si el devenir político no lo impide, that is.

De momento, tras los excelentes resultados publicados por SFL el lunes pasado, que anticipan los que el próximo Lunes 22 publicará Colonial del conjunto del Grupo, hemos visto como han saltado stops loss en una falsa ruptura de soporte y a continuación rebote fuerte para recuperarlo con la misma fuerza que lo había perdido, coincidente con indicadores marcando compra.

Lo malo de los stop loss cuando no se va a largo o hay confianza en lo que la cotizada pueda ofrecer a años.

Última edición por oceanos; 21/02/2016 a las 09:28

Colonial conquista París con el Canalejas de los anticuarios del Louvre

La inmobiliaria convertirá la galería conocida como el Louvre de los anticuarios en tres grandes plantas comerciales llamadas a convertirse en la Quinta Avenida de París

21.02.2016

Colonial dueña del inmueble a través de su filial SFL, ha decidido devolver su pasado esplendor a este icónico edificio y ha puesto en marcha un ambicioso proyecto de reforma para transformar los 10.000 metros cuadrados de superficie históricamente ocupados por joyas del pasado en tres plantas comerciales con las firmas mas codiciadas del momento........................................

Colonial conquista París con el Canalejas de los anticuarios del Louvre. Noticias de Empresas

Saludos

TRAS GANAR 415 MILLONES EN 2015

Colonial vuelve a repartir dividendo diez años después

Barcelona, 22 feb.- La inmobiliaria Colonial ha avanzado hoy que volverá a repartir dividendo después de ganar 415 millones de euros en 2015, resultado un 15,6 % inferior al de 2014, cuando recogió el efecto contable positivo de la desconsolidación de Asentia.

La inmobiliaria catalana, cuyo primer accionista es el Grupo Villar Mir, liderado por el empresario Juan Miguel Villar-Mir, con un 15 %, ha comunicado esta tarde sus resultados de 2015 a la CNMV, el regulador bursátil español.

Colonial, que repartirá un dividendo de 1,5 céntimos en aplicación de los resultados de 2015, ha destacado que en 2015 su patrimonio se revalorizó un 20 % y alcanzó 6.913 millones de euros, gracias, especialmente, a los edificios de París.

En concreto, los edificios propiedad de Colonial se revalorizaron un 16 % -701 millones de euros los de París-, mientras que los activos adquiridos en 2015 -cuatro en Madrid, uno en Barcelona y dos en París- hicieron crecer el valor de los activos de la compañía otro 4 %.

En cuanto a los ingresos de Colonial -las rentas que obtiene por el alquiler de sus inmuebles-, supusieron 231 millones, un 9 % más, mientras que el beneficio recurrente de la compañía fue de 37 millones, un 121 % superior al del ejercicio anterior.

Durante una rueda de prensa para comentar los resultados, el presidente de Colonial, Juan José Brugera, y su consejero delegado, Pere Viñolas, han calificado de excelentes los resultados de 2015 y han asegurado, a preguntas de los periodistas, que estudian "alguna" operación corporativa, aunque no hay nada concretado por el momento, han precisado.

En cualquier caso, Brugera ha recordado que Colonial sigue centrada en los mercados de París, Barcelona y Madrid.

Viñolas ha asegurado que el año pasado Colonial invirtió 475 millones en adquirir o reformar edificios para dotarlos de mayor valor, si bien, de cara a este año, considera seguir invirtiendo anualmente en torno a 300 millones, tal como tenía previsto en su plan de cinco años.

En cuanto al reparto de dividendo, Brugera ha asegurado que Colonial no remuneraba a sus accionistas desde el año 2006, y que el reparto de dividendo que propondrá a la Junta, en caso de aprobarse, supondrá un desembolso de unos 47 millones.

Colonial basa su modelo de negocio en adquirir edificios para rehabilitarlos y ponerlos en alquiler o bien directamente en construirlos para arrendarlos a empresas.

Colonial obtiene gran parte de sus ganancias gracias a su filial francesa, Société Foncière Lyonnaise (SFL).

Última edición por oceanos; 22/02/2016 a las 17:37

La inmobiliaria estudia crecer mediante adquisiciones

Colonial repartirá dividendo por primera vez en una década

El beneficio neto de Colonial en 2015 llegó a los 37 millones de euros, un 121% más que el año anterior, y unos ingresos de 231 millones, un 6% más.

"Ha sido un buen ejercicio y excepcional en lo que respecto a la valoración que hacen los expertos de nuestra cartera”. Así valoró este lunes Juan José Brugera, presidente de Inmobiliaria Colonial, los resultados de la empresa, dedicada al alquiler de inmuebles de oficinas, en 2015. Destaca entre estos logros la revalorización de sus activos inmobiliarios, que han alcanzado un valor de 6.913 millones de euros, un 20% más que el año anterior. De ese porcentaje, el 16% corresponden a un aumento del valor de las propiedades y el 4% a los nuevos edificios adquiridos.

Dividendo

El ebitda de Colonial llegó en 2015 a los 178 millones de euros, un 11% más que en 2014. El grupo formalizó el pasado año contratos de alquiler por 163.000 m2, y tras emitir 1.750 millones de euros en bonos, rebajó su coste de financiación al 2,27%.

La compañía, según avanzó ante la prensa, tiene la intención de proponer a la junta de accionistas un reparto de dividendo de 0,015 céntimos por acción en 2016 con cargo al resultado del año pasado, lo que supondrá un reparto de 47 millones. “Será el primer dividendo desde 2006”, reconoció Brugera. La compañía fue adquirida por Luis Portillo en 2006. Tras el pinchazo por la burbuja del ladrillo, en 2007 los bancos acreedores tomaron la mayoría de la empresa. En 2014, tras una ampliación de capital, entraron nuevos accionistas, como el Grupo Villar Mir (que actualmente cuenta con el 15% de la sociedad), el fondo soberano de Catar (13%), el grupo Santo Domingo (7%) o Amura Capital (7%).

Colonial obtuvo en 2015 un resultado de 415 millones, de esos 37 millones corresponden a beneficio recurrente y el resto a la revalorización de los activos. Respecto a los ingresos obtenidos por las rentas de los alquileres, este enorme casero con propiedades en Madrid, Barcelona y París, ascendieron a 231 millones, un 6% más que en 2014.

Ocupación

También destaca la mejoría en la ocupación de los inmuebles de Colonial, ya que si en 2014 tenían alquilada el 85% de la superficie, un año después llegó al 94%. Entre estas mudanzas destaca la del edificio parisino In/Out, de la filial francesa SFL (controlada en un 53% por la catalana), que estaba vacío y actualmente lo ocupa la OCDE. Además, el inmueble llamado Cloud acaba de ser inaugurado con clientes como Facebook, BlaBlaCar y Exane. “Colonial recupera los parámetros históricos de ocupación, de más del 90%, ya que con la crisis cedió hasta el 80%”, aseguró Pere Viñolas, consejero delegado de inmobiliaria.

Además, el pasado año la empresa adquirió cuatro inmuebles en Madrid y uno en París, por valor de 362 millones, una cantidad similar a la prevista para 2016, según sus responsables. Estas nuevas inversiones serán fundamentalmente en sus tres mercados: Madrid, Barcelona y París.

Adquisiciones

Pero, además, Brugera adelantó que estudian adquisiciones de empresas rivales para seguir creciendo. “ Todos los días estudiamos posibles ofertas. Siempre estamos con la antena puesta”, avanzó. Incluso de compañías que operen en otras ciudades. “Si están en otros mercados, lo estudiamos también, pero no fuera de la zona euro”, reconoció.

“Hemos tenido un buen año en rentas, en ocupación, en beneficios, en revalorización de activos, en la calidad de la deuda y en la revalorización de las acciones. Es un año inmejorable”, apuntó Viñolas.

Rebaja el coste de la financiación

El ebitda de Colonial llegó en 2015 a los 178 millones de euros, un 11% más que en 2014. El grupo formalizó el pasado año contratos de alquiler por 163.000 m2, y tras emitir 1.750 millones de euros en bonos, rebajó su coste de financiación al 2,27%.

Llamar a Colonial constructora no creo que sea del todo correcto . Su negocio principal son los alquileres , principalmente de oficinas y en zonas prime de Paris , Barcelona y Madrid

Colonial: Vuelve el dividendo y nace la oportunidad de entrada

La inmobiliaria Colonial ha dado por enterrados los fantasmas tras reportar un beneficio neto histórico de 415 millones de euros en 2015 y recuperar el pago del dividendo, tras una década de ajustes en los que no ha retribuido un solo euro a sus accionistas. Con la recuperación del pago a los socios, la compañía completa definitivamente el proceso de saneamiento, reestructuración y vuelta al crecimiento que emprendió hace unos años y que supuso la entrada de nuevos socios en su capital. Y se exhibe como una oportunidad de inversión a los precios a los que cotiza.

"Estos resultados confirman el excelente momento del sector y de la compañía", sostienen los analistas de Banco Sabadell. En su opinión, la acción "está barata", al cotizar con descuento sobre el Valor Neto de Activos (NAV 2015), que es de 0,62 euros por acción, frente a los 0,59 euros de mercado. Además, este NAV puede crecer a un ritmo del 17% en los próximos años. Su recomendación es 'comprar' con precio objetivo de 0,76 euros, lo que ofrece un potencial al alza del 29%.

La ganancia de 2015 refleja el récord contabilizado en la firma de nuevos contratos de alquiler y la revalorización del 16% de la cartera patrimonial de la compañía, integrada por edificios de oficinas del centro de Madrid, Barcelona y París, incremento que ha sido homogéneo en las tres ciudades, las principales en las que opera la empreas. En cuanto a los alquileres, Colonial firmó nuevos contratos de arrendamiento que suman 163.000 metros cuadrados de superficie, un volumen que además arroja un incremento del 52% sobre 2014. Así, la compañía ingresó 231 millones por alquileres, un 9% más.

La empresa también espera que las rentas procedentes de Madrid y Barcelona se aceleren en los próximos meses. Es más, el crecimiento de las rentas a superficie comparable ha sido positivo en todos los mercados, lo que refuerza las buenas perspectivas. Las nuevas adquisiciones realizadas por la empresa en 2014 y 2015 han contribuido a engordar esta variable. La empresa también ha reiterado su intención de invertir 300 millones de euros en los próximos años.

Después de la esperada noticia, regreso a reparto Dividendo, Gráfico actualizado a fecha 26.02.16

En julio retomamos seguimiento. Se va cumpliendo lo esperado.

Por cierto, las trazas de la Gráfica son para operativa paralela (a Objetivo) a la operativa y estrategia a largo plazo con sistema GAD. Simplemente posibilidades a tener en cuenta.

CANJEARÁ SUS ACCIONES DE SFL Y COLONIAL

Qatar doblará su peso en Colonial y superará a Villar Mir como primer accionista

QIA canjeará títulos de SFL por acciones de Colonial, que para permitirlo ampliará capital en 500 millones. La operación está condicionada al visto bueno de las autoridades galas

01.03.2016 – 05:00 H.

Ganar tamaño para competir en la Premier League del planeta. Es la estrategia en la que está inmersa Inmobiliaria Colonial, compañía cuyos principales inversores, Qatar Investment Authority (QIA) y Grupo Villar Mir, tienen muy avanzado un plan de cambio de accionista de referencia que conferirá estabilidad al grupo y un salto de dimensión.

La senda elegida para llegar a este destino pasa por un canje de acciones entre la compañía española y su filial francesa Société Foncière Lyonnaise (SFL), dos cotizadas donde la familia real del emirato está presente con un 13% y un 22,2% del capital, respectivamente; mientras que el hólding propietario de OHL sólo es accionista de la primera, con un 15% de los títulos.

La operación en la que están trabajando consiste en convertir la mayoría de los títulos que tiene QIA en SFL en acciones de Colonial, plan que, no obstante, todavía está pendiente de los últimos ajustes finos, ya que exigirá una ampliación de capital de entre 500 y 600 millones de euros en la española, según confirman fuentes conocedoras.

Esta operación supondrá incrementar en torno a un 20% el tamaño de la empresa dirigida por Pere Viñolas, cuya capitalización ronda actualmente los 1.900 millones de euros, y está supeditada a que el brazo inversor de Qatar se mantenga siempre por debajo del 30% del grupo español, ya que éste es el límite a partir del cual estaría obligado a lanzar una opa -oferta pública de adquisición- sobre el total de la compañía. Consultada por este medio, desde Colonial han declinado hacer comentarios

Este intercambio de cromos también conlleva disparar por encima del 70% el peso de la empresa española en el capital de SFL, frente al 53,1% que controla actualmente. Y aquí aparece otro de los principales condicionantes de éxito de la operación: salvaguardar las ventajas fiscales de la empresa francesa.

Société Foncière Lyonnaise es una SIIC, forma societaria comparable a las socimis españolas que, en principio, limita a una participación máxima del 60% el peso que puede tener un accionista para que la empresa se pueda beneficiar de la especial tributación de estas entidades. La importancia de salvaguardar este régimen es tal que todo este plan está condicionado a que la autoridad francesa garantice a SFL que podrá continuar con estos beneficios.

Colonial prevé realizar una ampliación de capital de entre 500 y 600 millones, que permitirá a Qatar canjear sus títulos de SFL por acciones de la matriz

Con una cartera de activos compuesta por algunos de los mejores edificios de oficinas de París y valorada en 5.242 millones de euros, SFL adolece de falta de liquidez, ya que la mayoría de su capital está en manos de accionistas de referencia, lo que limita a un 6,3% el 'free float' del grupo. En cambio, Colonial tiene repartido un 58% de sus títulos entre pequeños accionistas, otro argumento en favor del canje, ya que permitirá a QIA concentrar toda su inversión en una empresa líquida.

Grupo Villar Mir, por su parte, logra estabilidad en una de sus principales participaciones y puede seguir avanzando en retomar la tranquilidad tras un convulso año 2015, marcado por las dificultades que ha atravesado OHL y que le llevó, entre otras desinversiones, a tener que desprenderse de un 10% de los títulos que poseía en la inmobiliaria el pasado mes de septiembre.

El resto del accionariado de Colonial lo conforma Amura Capital, vehículo ligado al andorrano Mora Banc y que posee un 7% de la compañía, y la familia colombiana Santo Domingo, que posee otro 7% a través de la entidad Aguila. Todo ellos verán diluído su peso en el accionariado en torno a un 20% con el canje de Qatar, operación que requerirá el visto buena de la Junta General y que, según el calendario con el que se está trabajando, podría estar finalizada antes de verano.

En SFL, por su parte, están presentes la aseguradora Predica (13,2%) y el también andorrano Reig Capital Group (4,4%). El emirato participa a través de dos vehículos, QIA y DIC, y lo previsible es que continúe manteniendo un pequeño paquete después del canje, ya que si permutara todos sus títulos, superaría el 30% de Colonial y se vería obligado a lanzar una opa sobre toda la compañía. De hecho, el escenario en el que está trabajando la familia real qatarí oscila entre hacerse con entre un 23% y un 29%.

Movimientos significativos recientes

Apenas dos meses después de que Villar Mir se desprendiera de una parte de su participación, la familia real de Qatar entró en el consejo de Colonial con el nombramiento del jeque Ali Jassim M. J. Al Thani como miembro del máximo órgano de administración de la compañía, un paso que entonces se interpretó como la más clara muestra de compromiso de QIA con esta inversión, y cuya relevancia es mucho mayor dentro del contexto de los planes que tiene en marcha el grupo.

También es significativo el anuncio que realizó la inmobiliaria el pasado 23 de febrero, cuando adelantó la vuelta al dividendo, diez años después de su crisis, con el reparto de 0,015 euros por título, lo que supone que va a destinar 40 de los 415 millones que ganó el pasado ejercicio. En cambio, SFL ha decidido mantener congelada la retribución al accionista en 2,10 euros por acción, a pesar de que su beneficio se ha disparado un 150%, desde los 197,7 hasta los 492,9 millones de euros; mientras que el valor de sus activos creció un 17,4%.

A pesar de todo el potencial que tiene SFL, su iliquidez hace que la compañía cotice en torno a los 43 euros por título, muy por debajo de los niveles en que debería moverse si el mercado recogiera el valor de sus activos (Epra NAV), que se sitúan en 61,2 euros por título. Colonial, en cambio, se mueve en bolsa en torno a los 60 céntimos por acción, en línea con el valor de sus activos, que al cierre de 2015 se cifró en 7.000 millones de euros, lo que se traduce en 62 céntimos por título.

Colonial apunta a la falta de producto de calidad como una gran oportunidad

Barcelona, 1 mar.- La directora general corporativa de Inmobiliaria Colonial, Carmina Ganyet, ha apuntado a la falta de producto de calidad en el sector de las oficinas en las grandes ciudades como una "gran oportunidad" para su compañía.

En el VII Seminario Tendencias Capital Markets organizado por Esade Alumni, Ganyet ha señalado que el reposicionamiento de activos es una actividad "clave "para Colonial, siempre con un riesgo acotado, y ha señalado que los clientes demandan cada vez más calidad, además de la ubicación de las oficinas.

En este sentido, ha explicado que Colonial tiene el 20 % de su cartera de activos en permanente reposicionamiento con el objetivo de añadir valor para sus accionistas.

"Invertir en producto 'core' significa alcanzar rentabilidades de entre el 6 % y el 7 % sin apalancamiento y llegar a más del 12 % con apalancamiento del 50 %", ha aseverado.

Por otro lado, Ganyet ha relatado que la sensación que tenían los inversores el año pasado era "de euforia, muy optimista" porque los retornos esperados entonces eran altísimos, marcando récords que no se veían desde hace años.

Aún así, ha comentado que durante los primeros meses de este 2016 la percepción "ha cambiado un poco" por la corrección de los mercados, la situación de China, que ha crecido por debajo de lo esperado o por el riesgo de recesión de los Estados Unidos.

"Tenemos que ser prudentes en aproximaciones de valor y aprovechar para hacer las cosas bien dentro del sector de las oficinas; no tenemos que esperar expectativas de crecimiento más allá", ha dicho, a la vez que ha asegurado que el escepticismo es "saludable".

Qatar negocia convertirse en el primer accionista de la inmobiliaria Colonial

Barcelona, 1 mar.- Colonial negocia con Qatar Investment Authority (QIA) la adquisición de sus acciones en la filial francesa Société Foncière Lyonnaise (SFL) a cambio de un aumento de capital no dinerario que convertiría al inversor qatarí en el principal accionista de la inmobiliaria.

Colonial ha comunicado hoy a la Comisión Nacional del Mercado de Valores (CNMV) que aún no se ha alcanzado ningún acuerdo ni adoptado ninguna decisión firme sobre esta posible aportación, que en ningún caso supondría que Qatar alcanzase el 30 % de los derechos de voto de la inmobiliaria que preside Juan José Brugera.

La operación en la que se está trabajando contempla que Colonial refuerce su presencia en SFL mediante la conversión de la mayoría de los títulos que tiene Qatar en esta sociedad en acciones de la firma española.

Actualmente, el inversor árabe ostenta un 22,2 % del capital de SFL, mientras que Colonial posee algo más de un 53 %.

Este traspaso de acciones se llevaría a cabo a cambio de una ampliación de la participación de QIA en el capital del grupo inmobiliario, donde actualmente controla el 13 %, a través de un aumento no dinerario.

El fondo soberano de Qatar no alcanzaría en ningún caso el 30 % de los derechos de voto de Colonial, ya que ello le obligaría a lanzar una opa (oferta pública de adquisición) sobre el total de la compañía, pero se convertiría en el principal accionista de la inmobiliaria, por delante del Grupo Villar Mir, del constructor Juan Miguel Villar Mir, que ahora controla un 14,5 %.

Según avanza hoy diario digital El Confidencial, la operación exigirá una ampliación de capital de entre 500 y 600 millones de euros en Colonial y supondrá, a su vez, incrementar en torno a un 20 % el tamaño de la cotizada, cuya capitalización ronda actualmente los 1.900 millones de euros.

La operación, por otro lado, permitirá a Colonial controlar algo más del 70 % de la francesa SFL, cuya cartera de activos está compuesta por algunos de los mejores edificios de oficinas de París.

La familia real de Qatar entró el pasado mes de noviembre en el consejo de administración de Colonial, que ganó 415 millones de euros en 2015 y volverá a repartir dividendo este año.

¿Cómo les ha ido a las inmobiliarias españolas en París?

¿Cómo les ha ido a las inmobiliarias españolas en París?.- Entre 2004 y 2006, en pleno “boom” del inmobiliario español, tres empresas españolas acometieron la compra de compañías patrimoniales francesas. El objetivo común era ganar tamaño, entrar en un gran mercado y ganar peso en el negocio patrimonial, para compensar así su elevada actividad promotora de vivienda en España. Todo ello razonable y podría haber salido bien, si no fuera porque se mezclaron otros factores, incluyendo la megalomanía de algunos de los máximos responsables, desencuentros dignos de una novela de intriga o la imprudencia temeraria de muchas de las entidades financieras que facilitaron las operaciones de aquella época. Como se verá, la suerte fue diversa.

1) Colonial y la Société Foncière Lyonnaise –SFL-

En Junio de 2004 Colonial –que todavía estaba controlada por La Caixa con un 47,9% de su capital- compra el 55,6% de SFL por EUR 759 millones y se compromete a lanzar una OPA por el 100%, lo que valora la sociedad adquirida en EUR 1.638 millones. Colonial consiguió el compromiso de financiación del 100% de la operación, 66% por parte de La Caixa y 34% por Banc Sabadell. Venden, la aseguradora Aviva, que tenía el 32%, Hermes (10), Grosvenor (7%) y Société Générale (7%), hasta el total que Colonial adquiere en primera instancia.

SFL, fundada en 1879, disponía entonces de 49 inmuebles, en buena parte edificios empresariales de lujo, valorados en EUR 2.486 millones.

En junio de 2006, Luis Portillo, antiguo socio de Joaquín Rivero en Metrovacesa –con la que se había amagado su fusión dos años antes-, compra a La Caixa su participación en Colonial, entonces del 39,37%, por EUR 1.466 millones –plusvalía para la caja de 700 millones- y acuerda lanzar una OPA por el 100% valorada en EUR 3.760 millones, también financiada por el 100%. Portillo, ya desde Colonial, compra el 15% de FCC (EUR 1.534 millones) y Riofisa en junio de 2007 (EUR 2.000 millones).

Y bueno, lo que ya saben y que nos faltaría tinta para escribir. Entre 2007 y 2008 se derrumba todo el montaje y los bancos (Eurohypo, Calyon, Royal Bank of Scotland) toman el control en 2008 y nombran un nuevo equipo gestor, que es el actual, encabezado por Juan José Brugera y Pere Viñolas. Y también se incorpora por entonces Nicolas Reunaud, CEO de SFL hasta hoy. Y han estado trabajando estos años hasta reflotar la sociedad en España. Lo que han conseguido con éxito.

Mientras tanto, SFL ha seguido su curso, controlada y con una colaboración con el equipo de Barcelona que se ha mostrado fructífera y Colonial retiene su 53,1%, acompañada como segundo accionista por Qatar Holding. La compañía ha demostrado ser una joyita para su matriz. Ha pagado dividendo regularmente todos estos años, tiene hoy activos por valor de EUR 5.242 millones, poca deuda (33,4%) a bajo costo (2,9% es la última cifra que conocemos), con ocupación en sus inmuebles del 95% y EUR 600 millones sin disponer de líneas de crédito. Y ha tenido un 2015 espectacular, con EUR 493 millones de beneficio, que han permitido que Colonial, a su vez tenga un año excelente. Que ya tocaba.

No se equivocó Colonial pues. La de 2004.

2) Realia, Colonial y la SIIC de Paris

Realia compró el 73% de la SIIC de París en mayo de 2006. Vendieron, PHRV (Paris Hotels Roissy Vaugirard), Cofitem-Cofimur (accionista de la anterior) y AGF y Azur-GMF, que también habían vendido su 30% en Gecina a Metrovacesa un año antes. Pagó EUR 428 millones, con una prima del 30% sobre el valor en bolsa. Tenía entonces la SIIC de Paris un patrimonio de EUR 444 millones. Obligada por la ley de OPAs en Francia llegó a controlar hasta el 94% de la sociedad francesa.

Con efecto 1 de enero de 2007 cambió el régimen fiscal de las SIICs, que a partir de esa fecha no podían estar controladas en más del 60% por una única sociedad. Se fijó un período de adaptación de tres años, hasta el 31 de diciembre de 2009. Realia, pues, empezó a vender participaciones: un 5% a Marlolan (patrimonial de Dolores Ortega Renedo, sobrina de Amancio Ortega y tercera mayor accionista de Inditex), en junio 2007 por EUR 33,7 millones; otro 5% a Dos Mil Doscientos Uno, una empresa de Santiago Fradera (antiguo dueño de Uniland) en noviembre del mismo año por EUR 35,9 millones y finalmente –previo pacto de no concertación- el 30% a SFL, ya en noviembre de 2010 (o sea al límite de un período de extensión previsto por la ley), que aportó dos inmuebles de oficinas en La Défense de 48.000 m2 totales, valorados en EUR 286 millones.

Al final, tras 8 años, en mayo de 2014 le quedaba a Realia el 58,95% y a SFL el 29,63%. Que es lo que ambas acordaron vender a Eurosic, otra SIIC, a 22 euros la acción en el caso de Realia y a 24,22 SFL (que tenía derecho de adquisición preferente al vender Realia). Esta última vendió por EUR 559 millones (reduciendo deuda por 1.033 millones ya que consolidaba con su filial), aunque ha registrado una minusvalía de EUR 82 millones. SFL lo hizo por EUR 305 millones, obteniendo una plusvalía de EUR 8,5 millones.

Cómo le ha ido a la SIIC de París últimamente es más difícil de saber, porque después de junio de 2014 consolida con Eurosic, que la adquirió. El año 2013 y el primer semestre de 2014 fueron malos, seguramente algo peor de lo que le correspondía por un mercado que en esos momentos era difícil. Que debió ser lo que hizo pensar a Realia y luego a Colonial que mejor era vender por si las cosas iban a peor. Ni Realia en particular ni Colonial se podían permitir un frente problemático en Francia que se sumase a las dificultades en España. Desde entonces Eurosic, que básicamente dobló su tamaño al adquirir la SIIC de París, sigue buen curso, endeudada al 36,3% LTV y ha tenido EUR 139,3 millones de beneficio en 2015, EUR 4,10 por acción para una cotización de EUR 38,3.

Pero creemos que tanto Realia como Colonial hicieron bien en vender. Realia, porque quitarse el 50% de su deuda de un golpe, tenía enorme importancia en su momento. Y Colonial porque, realizando incluso un pequeño beneficio, consiguió concentrar su interés en una única compañía que ha respondido bien.

Con ayuda de este gráfico, que se apoya en uno del excelente informe sobre París de BNP Paribas Real Estate (2015 T4), quisiéramos ayudar a entender todo esto.

Inmobiliarias españolas en París; en conclusión

El mercado de oficinas de París tiene muchas de las cosas que cualquier inversor institucional busca: volumen (contratación en el entorno de los dos millones de m2 anuales), buena ocupación media (vacío del 7,4%), liquidez y trasparencia. Colonial y Realia compraron –y los vendedores vendieron…- al principio de un largo ciclo que ya dura diez años, caracterizado por una contratación relativamente estable pero con espacio vacante en continuo crecimiento y que ya alcanza los casi cinco millones de metros cuadrados. Los vecinos de su cercana rival Londres, calificarían la situación de “slugishness”: rentas en declive, la contratación tocó un mínimo de diez años en 2013 y sólo se ha recuperado un poco esos dos últimos años, mientras la economía francesa crece con dificultad (0,2% en 2014, 1,2% en 2015). Por ello la gestión tiene que ser fina y el patrimonio de calidad con inversiones muy selectivas.

Sigue Colonial alquilando a buen ritmo y a este paso, ocupación plena a lo largo de este año, salvo aquello que aun no está operativo por reformas u otros. A lo largo del año se sumarán también las de nueva inversión, que habrá.

94845 - TAJO MARTINVEST SOCIEDAD LIMITADA ETVE

Cambio de domicilio social

Nº de registro: 94845

Registro mercantil: BARCELONA

Fuente: BORME-A-2016-42-08

Fecha: 02/03/2016

Cambio de domicilio social. AV DIAGONAL, NUMERO 682, 3 PLANTA (BARCELONA). Datos registrales. T 45224 , F 44, S 8, H B 480896, I/A 4 (19.02.16).

93833 - BAY-PORT INVESTMENTS SL

Cambio de domicilio social Cambio de objeto social Ceses/Dimisiones Nombramientos

Nº de registro: 93833

Registro mercantil: MADRID

Fuente: BORME-A-2016-41-28

Fecha: 01/03/2016

Ceses/Dimisiones. Adm. Unico: DURAN MESAS VANESSA. Nombramientos. Adm. Unico: LOPEZ FERNANDEZ DAVID. Cambio de domicilio social. C/ JOSE ABASCAL, NUMERO 56, LOCAL (MADRID). Cambio de objeto social. 1) La explotación, administración y gestión de restaurantes, bares (incluidos bares con terraza al aire libre), tabernas, cafeterías, cervecerías y todas aquellas actividades encuadradas en el ramo de la hostelería la restauración gastronómica y los espectáculos públicos. Explotación hotelera, hoste. Datos registrales. T 33921 , F 70, S 8, H M 610429, I/A 2 (23.02.16).

91258 - UNICREDIT SPA SUCURSAL EN ESPAÑA

Cambio de domicilio social

Nº de registro: 91258

Registro mercantil: MADRID

Fuente: BORME-A-2016-40-28

Fecha: 29/02/2016

Cambio de domicilio social. C/ MIGUEL ANGEL 11 (MADRID). Datos registrales. T 34218 , F 10, S 8, H M 615552, I/A 2 (22.02.16).

Detalle técnico importante e interesante tras los últimos fundamentales comunicados por los gestores de la cotizada en el discurrir del precio cotización camino de atacar los 0,70, resistencia fuerte que ya ha intentado, de manera que parece no se habían dado los fundamentales adecuados con anterioridad, aunque observando los detalles desde el momento entrada, intención llevaba de comunicar algunos de esos tan esperados.

Resultados 2015 espectaculares, reparto de dividendo y posible movimiento corporativo, como venimos comentando a lo largo de este hilo, y a niveles de máximos de ocupación en el conjunto de su patrimonio, y pendientes de inversiones y puesta en mercado de los actuales activos en proceso de reforma, son los ingredientes necesarios a día de hoy para que esos 0,70 pasen a ser soporte, que debiera ser fuerte.

A partir de ahí, a largo plazo, será cuestión de paciencia, algo fundamental en esto de inversión, y de observar que los actuales y próximos gestores siguen en línea con el presente, de cara a un futuro prometedor.

Una vez consiga renombrar esos 0,70 como "Soporte", en lugar del actual "Resistencia", pasaremos analizar la cotizada desde el punto de vista de gráfico diario, como es habitual, e incorporando al mismo el Gráfico a semanas vista, ya que se dan las circunstancias idóneas para ello.

Gráfico día, de manera que a cierre de la jornada de ayer ha conseguido dejar vela completa sobre la Média Móvil 200.

De cara a próximas jornadas y con la idea de llegar a nivel de resistencia (0,70) en disposición de superar con fuerza, no se descarte una pausa en la subida para relajar indicadores, aunque no se observen especialmente saturados para hacerlo en caso de llegada a precio comentado de manera directa.

Continúa el buen ritmo de Ocupación

101025 - GAC-TGG SERVICIOS LEGALES SOCIEDAD LIMITADA PROFESIONAL

Otros conceptos Ampliación de capital Modificaciones estatutarias Nombramientos Cambio de domicilio social Ceses/Dimisiones

Nº de registro: 101025

Registro mercantil: MADRID

Fuente: BORME-A-2016-43-28

Fecha: 03/03/2016

Ceses/Dimisiones. Consejero: CEBRIAN DEL MORAL JUAN;GIMENEZ ALVIRA JESUS MARIA;TREPAT GARCIA I GALLOSTRA ADVOCATS SLP;GARCIA ESTEBAN DAVID;SAGUES CUXART ALBERT. Presidente: CEBRIAN DEL MORAL JUAN. Vicepresid.: GIMENEZ ALVIRA JESUS MARIA. SecreNoConsj: GARCIA DE RODA FRANCISCO DE BORJA. VsecrNoConsj: CAPEL DE VILLEGAS MIGUEL. Representan: TREPAT I CARBONELL LUIS. Nombramientos. Adm. Solid.: GARCIA ESTEBAN DAVID;TREPAT I CARBONELL LUIS;GALLOSTRA ISERN IGNACIO;CAPEL DE VILLEGAS MIGUEL;SAGUES CUXART ALBERT. Ampliación de capital. Capital: 5.000,00 Euros. Resultante Suscrito: 30.000,00 Euros. Ampliación de capital. Capital: 50.000,00 Euros. Resultante Suscrito: 80.000,00 Euros. Modificaciones estatutarias. 34. -ADMINISTRADORES , NUMEROS Y DURACION.. Otros conceptos: Cambio del Organo de Administración: Consejo de administración a Administradores solidarios. Cambio de domicilio social. C/ GENOVA 17 - TERCERO A (MADRID). Datos registrales. T 30340 , F 30, S 8, H M 68798, I/A 10 (24.02.16).

Fin de seguimiento por mi parte hasta mi regreso a mediados de Julio.

Una pena que no se sumase alguien al mismo, pero esto funciona así, lo que no es de interés, no se puede obligar a nadie.

Veremos cómo la tenemos en verano.

Suerte a quién lleve unas Colonial

Saludos.

¿Adiós a la City? El FMI avisa de que los servicios financieros se trasladarán poco a poco a la zona euro

Expertos de Cuatrecasas, IESE y Funcas también ven que tiene poco sentido que Londres siga siendo la capital financiera.

La separación del Reino Unido de la UE tendrá un impacto directo en la City londinense, el mayor centro financiero europeo y uno de los más grandes en el mundo. Según señala el Fondo Monetario Internacional (FMI) en su informe 'Perspectivas Mundiales', la City se irá desintegrando con la marcha de banqueros y entidades globales a otras plazas dentro de la zona euro.

“Una parte de los servicios financieros ubicados en Reino Unido se trasladará gradualmente a la zona euro, lo que deteriorará aún más la actividad en el Reino Unido”, señala el informe, que incluye una revisión a la baja de las previsiones macroeconómicas como consecuencia, principalmente, de la decisión tomada por el pueblo británico de abandonar la UE. En el caso de España, la revisión por el Brexit ha sido de dos décimas y afecta a 2017.

¿Sustituto o dispersión?

Pero no solo el FMI cree que la City va a perder fuerza como plaza financiera tras la salida de Reino Unido. El socio de Cuatrecasas Fernando Míguez, especializado en servicios financieros, aseguró hace unos días a Vozpópuli que tiene poco sentido que Londres se mantenga como lugar de acceso al espacio común para terceros países si abandona la UE.

Sin embargo, Mínguez no ve un sustituto claro de Londres y cree que la pérdida de fuerza de la City desembocará en algo mucho más descentralizado en el que los países elegirán participar en la UE a través de Fráncfort, París, Madrid y otras ciudades en función de lo que más les convenga. Por ejemplo, las empresas que con más intereses en el Sur optarán por entrar a través de Milán o Madrid.

En la misma línea se manifestó hace unas semanas el que fuera secretario de Estado de Economía en el Gobierno de José Luis Rodríguez Zapatero, David Vegara, y actual profesor del IESE. A su parecer, la salida de Reino Unido debería de venir acompañada de una reflexión profunda sobre si su la capitalidad de la UE puede estar fuera del territorio común.

“La respuesta debería ser no”, aseguró Vegara firmemente, tras considerar, sin embargo, que es un auténtico “brindis al sol” afirmar ahora que Madrid puede optar a ser la natural sustituta de Londres. La presidenta de la Comunidad de Madrid, Cristina Cifuentes, no piensa lo mismo y ha iniciado ya esta misma semana la campaña para convertir Madrid en la nueva City europea, con dos autobuses con el lema 'London, whatever happens, Madrid will be there for you' (Londres, pase lo que pase, Madrid estará ahí para ti), que recorrerán las calles de Londres para promocionar Madrid.

Y el pasado viernes la Comunidad, las patronales CEIM-CEOE, la Cámara de Comercio y los sindicatos CCOO y UGT de Madrid acordaron diseñar una hoja de ruta para 'vender' las fortalezas de Madrid a las instituciones y empresarios de Reino Unido. A partir de esta iniciativa, visitarán Londres en el mes de septiembre y tendrán un comisionado permanente en la capital británica.

Desde la Fundación de Cajas de Ahorro (Funcas), el investigador y catedrático de la Bangor University, Santiago Carbó, sí cree que puede tener sentido que Londres siga siendo la capital financiera aunque se separe de la UE, ya que tiene grandes capacidades profesionales y muy superiores a otros centros financieros europeos. “Esto le hará posible mantener buena parte del negocio”, asegura.

Sin embargo, reconoce que hay algunas cuestiones “comprometidas”, como la fusión de la London Stock Exchange y Deutsche Boerse. Además, puede que muchos inversores, operadores y bancos europeos se resistan a realizar transacciones en una plaza que ofrece una cobertura jurídica e institucional “más lejana”. Justo eso es lo que quiere aprovechar Fráncfort para atraer gran parte de la actividad financiera europea. Carbó tampoco descarta la posibilidad de que se cree un caldo de cultivo para alguna fusión de bolsas europeas.

Sobre España, Carbó cree que el consorcio Bolsas y Mercados Españoles (BME) viene funcionando muy bien para estructurar mercados importantes de renta variable y fija, con un crecimiento es muy significativo. A su parecer, la vía de las alianzas sería su mejor opción en el contexto europeo. En cualquier caso, se muestra convencido de que Londres permanecerá bastante tiempo como centro financiero principal, puesto que las presiones del lobby de la City serán muy significativas para no perder ese peso.

Nº de registro: 302315

Registro mercantil: MADRID

Fuente: BORME-A-2016-138-28

Fecha: 20/07/2016

Cambio de domicilio social. C/ AGUSTIN DE FOXA Nº29, 4ºB (MADRID). Datos registrales. T 20943 , F 18, S 8, H M 172679, I/A 45 (13.07.16).

https://www.inmocolonial.com/nuestro...tin-de-foxa-29

301376 - GRANT THORNTON ASESORES, SLP

Cambio de domicilio social

Nº de registro: 301376

Registro mercantil: BARCELONA

Fuente: BORME-A-2016-138-08

Fecha: 20/07/2016

Cambio de domicilio social. AV DIAGONAL Num.615 P.10 (BARCELONA). Datos registrales. T 42853 , F 53, S 8, H B 278082, I/A 46 (12.07.16).

https://www.inmocolonial.com/nuestro...agonal-609-615

303624 - GUIA DE APARTAMENTOS NIUMBA SL

Cambio de domicilio social Revocaciones

Nº de registro: 303624

Registro mercantil: BARCELONA

Fuente: BORME-A-2016-139-08

Fecha: 21/07/2016

Revocaciones. ADM.SOLIDAR.: JULIE MARIE BRADLEY. Cambio de domicilio social. CL AUSIAS MARCH, NUMERO 148-150 PLANTA 4-7 (BARCELONA). Datos registrales. T 41215 , F 69, S 8, H B 321334, I/A 16 (12.07.16).

https://www.inmocolonial.com/nuestro...ausias-marc148

303442 - MEJORA CONOCIMIENTO Y TECNOLOGIA SL

Cambio de domicilio social

Nº de registro: 303442

Registro mercantil: BARCELONA

Fuente: BORME-A-2016-139-08

Fecha: 21/07/2016

Cambio de domicilio social. AV DIAGONAL,609-615 P.3 (BARCELONA). Datos registrales. T 36649 , F 10, S 8, H B 281430, I/A 7 (13.07.16).

https://www.inmocolonial.com/nuestro...agonal-609-615

FUENCARRAL-EL PRADO, DISTRITO EN OBRAS

Las grúas vuelven a invadir Madrid: ¿quieres saber cuántas hay en total?

Mucho se ha hablado de la recuperación inmobiliaria, de la vuelta de las obras a las grandes capitales, sobre todo en Madrid. Pero ¿sabes exactamente cuántas hay?

Mucho se ha hablado de la recuperación del negocio inmobiliario, de la vuelta de las obras a las grandes capitales españolas, especialmente a Madrid y Barcelona, pero hasta ahora nadie había puesto sobre el papel el número exacto de grúas que hacen visible esta realidad.

La consultora inmobiliaria CBRE ha aprovechado las nuevas herramientas de geolocalización para hacer el gran mapa de las grúas de la capital, una innovadora iniciativa que ha permitido comprobar que, solo en la capital de España, había al cierre de junio 231 grúas.

Pero, ¿qué se esconde detrás de esta fría cifra? Lo primero, como explica Lola Martínez Brioso, directora de Research de CBRE, la evidencia de que, tras años de sequía, la construcción vuelve a ser una realidad en Madrid, con dos claras diferencias: obra nueva y rehabilitación.

"La primera se asocia más al residencial fuera de la M-30, ya que es donde hay sueño, mientras que la rehabilitación está muy concentrada en zonas exclusivas y señoriales del centro", señala la experta.

El 71% de las grúas localizadas en la capital está destinado a viviendas, mientras que apenas un 12% representa proyectos terciarios (oficinas, hoteles y retail) y el 17% restante va dirigido a otros usos como el dotacional deportivo, parques, residencias de estudiantes o sector sanitario.

Los distritos de Fuencarral-El Pardo (40 grúas), Hortaleza (34) y Moncloa-Aravaca (25) son los más activos en obras, con claro predominio de proyectos residenciales, a diferencia de San Blas-Canillejas (25), el único donde la vivienda pierde su hegemonía frente a los denominados 'otros usos'. A la cola de este particular 'ranking' se sitúa Villa de Vallecas, con solo 18 grúas.

Otra conclusión que extrae Martínez Brioso de este mapa es que la obra nueva se está concentrando en el norte, donde en poco años la capital podría quedarse sin nuevas bolsas de suelo... con la única excepción de Operación Chamartín, cuyo futuro está actualmente en el aire".

Dentro de la M-30 impera la rehabilitación residencial, con el distrito centro aglutinando casi la mitad (48%) de los proyectos, seguido de Salamanca (26%), Chamberí (16%) y Retiro (10%). El anillo madrileño por antonomasia también marca la frontera de las obras en terciario, ya que 39 de las 49 obras activas en oficinas, hoteles y comercial se sitúan dentro, o a escasos metros, de la M-30.

Aunque el 75% de las grúas destinadas a terciario hacen labores de rehabilitación, el proyecto más importante actualmente en marcha, la construcción de la nueva sede de Banco Popular en el eje de Avenida de América, es de obra nueva.

No obstante, como puntualiza Martínez Brioso, aunque las grúas son un importante indicador sobre la actividad promotora-constructora, no son el único, ya que "la rehabilitación a veces implica grúa, pero otras no, sobre todo, cuando es innecesario cambiar la fachada. Por ejemplo, en Castellana 81 (antigua sede de BBVA en Azca) no hay grúas y, sin embargo, se está rehabilitando completamente".

Un dato significativo de la metamorfosis que está viviendo la capital, según los expertos de CBRE, es que todos los proyectos hoteleros actualmente en curso se dirigen a un público de nivel adquisitivo alto, ya que en su mayoría son establecimientos de cuatro y cinco estrellas, y se ubican en las zonas más cotizadas del centro, lo que implica que la inmensa mayoría de ellos acojan obras de rehabilitación, en vez de nueva planta.

Entre las grandes excepciones a esta regla destaca el futuro establecimiento que está promoviendo VP Hoteles en los números 3, 4 y 5 de Plaza de España, un cinco estrellas con 225 habitaciones, cuyas obras arrancaron en enero de 2015 y que está previsto inaugurar a finales de este ejercicio.

Mención aparte merece todo el complejo de Canalejas, cuyas obras incluyen actualmente tres grúas y que se enmarca dentro de los proyectos calificados de uso mixto, al combinar viviendas de lujo, con un futuro hotel Four Seasons y un gran centro comercial. Probablemente, la obra más importante de todo el distrito centro.

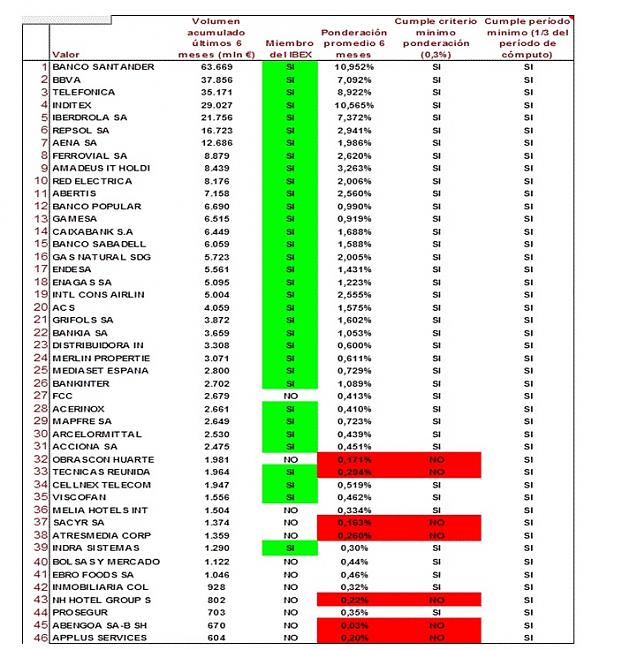

Señalar que será importante observar el volumen de contratación diario que la cotizada podría mover tras el contrasplit, como indicador de las posibilidades actuales de entrada en el Selectivo Español para futuras Revisiones, ya que actualmente la tenemos bien posicionada en la carrera por hacerse un hueco, solo por detrás de Meliá, que sería la que entraría, salvo sorpresas, en la reunión en la que hoy se decidirá si FCC continúa en el selectivo tras la OPA presentada por Slim, y de BME y Ebro Foods.

Excelentes Resultados de la filial Francesa y espero que los publicados hoy por Colonial vayan en esta misma línea.

Resumen:

RESULTADOS SFL 1S16

Los estados financieros consolidados correspondientes al período de seis meses al 30 de junio el año 2016 fueron aprobados por el Consejo de Administración de Société Foncière Lyonnaise (Paris: FLY) el 26 de julio de 2016, en su reunión presidida por Juan-José Brugera.

Todos los indicadores de actividad del Grupo aumentó considerablemente durante el período, lo que representa el resultado esperado de una excelente tasa de ocupación de la cartera al 31 de diciembre de 2015. Además, en un mercado inmobiliario de París que aún es muy valorado por los inversores, el período se produjo un nuevo aumento en el valor de tasación de la cartera y el valor del activo neto de la Sociedad.

Los auditores han completado su revisión de la información financiera intermedia y están en el proceso de emisión de su informe de revisión.

Resultados: un crecimiento muy fuerte

Los ingresos por alquiler se situó en 102,0 millones de € en el primer semestre de 2016, en comparación con los 81,4 millones € en el periodo del año anterior, un incremento de 20,6 millones € (25,3%).

En base a la cartera comparables, los ingresos por alquiler se incrementó en € 7,9 millones (10,5%), debido en particular a la firma de un contrato de arrendamiento en el edificio de entrada / salida que entró en vigor el 1 de septiembre de 2015.

La primera mitad 2016 los ingresos por alquiler de propiedades que fueron sometidos a renovación en el periodo comparable expandido en 9,7 millones de €, que corresponden principalmente a alquilar en el edificio # cloud.paris entregado en noviembre de 2015 y dejar totalmente.

La adquisición del edificio Percier en junio el año 2015 generó un aumento de 0,8 millones de €, de los ingresos de alquiler en el primer semestre de 2016.

Además, en la primera mitad de 2016 los ingresos fueron impulsados por una sanción de terminación del contrato millones de 2,2 € pagado por el inquilino anterior del edificio Grenelle 103.

La utilidad de operación antes de las cesiones y ajustes de valor razonable se incrementó en un 40,5% a 86,4 millones € en el primer semestre 2016 en comparación con el 61,5 € millones en el mismo período de 2015.

valor de tasación de la cartera el 30 de junio el año 2016 fue del 5,3% superior sobre una base comparable que el 31 de diciembre de 2015. El aumento llevó al reconocimiento de ajustes de valor razonable positivo a las propiedades de inversión de 285,8 M € a 30 de junio el año 2016 en comparación con los ajustes positivos de € 217,3 millones al 30 de junio de 2015.

Los gastos financieros netos ascendieron a 25,0 millones de € en el primer semestre de 2016, en comparación con los 27,9 millones € en el periodo del año anterior. gastos financieros recurrentes fueron en general estables en 24,3 millones de €, con el menor costo promedio de la deuda para compensar el efecto del total de endeudamiento más altos.

Después de tomar en cuenta estos elementos clave, el Grupo obtuvo un beneficio neto atribuido durante el periodo de 309.8 millones de millones de € frente a € 205,6 en la primera mitad de 2015. ganancias EPRA aumentó en 83,1% a 50,6 millones € en el primer semestre de 2016 de 27,6 millones € en el período del año anterior.

En la primera mitad de la opinión de Negocios 2016

las operaciones de alquiler

En un mercado de alquiler sigue siendo selectiva en forma de volúmenes estables de la región de París en comparación con 2015, SFL firmó contratos de arrendamiento de 20.000 metros cuadrados algunos en la primera mitad, incluyendo nuevos contratos de arrendamiento de 13.000 metros cuadrados en los alrededores

La renta nominal promedio para estos contratos de arrendamiento de oficinas se sitúa en 646 € por metro cuadrado y el alquiler eficaz en 554 € por metro cuadrado

La tasa de ocupación de propiedades que generan ingresos al 30 de junio el año 2016 fue del 97,9%, en comparación con el 86,0% al 30 de junio 2015 y el 95,6% a 31 de diciembre de 2015.

las operaciones de desarrollo

Los gastos de capital en la primera mitad de 2016 ascendió a 19,9 millones de € y corresponde principalmente a los trabajos pendientes en los principales proyectos de desarrollo que ahora se han completado. La línea de desarrollo al 30 de junio el año 2016 que se trate aproximadamente el 6% de la cartera del Grupo y consistía principalmente de las unidades de venta en el complejo Louvre-Saint-Honoré para el que se está preparando actualmente un proyecto de desarrollo.

operaciones de cartera

En junio de 2016, SFL ejerció la opción de adquirir el edificio 131 Wagram al expirar el contrato de arrendamiento financiero.

No hay propiedades fueron despojados durante la primera mitad de 2016.

Financiación: menores costos promedio de los préstamos

La deuda neta al 30 de junio el año 2016 ascendió a 1.868 millones de €, frente a los 1.841 millones de € a 31 de diciembre de 2015, lo que representa una relación préstamo-valor del 31,9%. En esa fecha, el coste medio de la deuda después de cobertura fue de 2,0% y el plazo medio fue de 4,8 años.

En mayo de 2016, SFL obtiene una nueva línea de crédito de 150 millones de €, de 5 años que gira en BNPP.

Al 30 de junio de 2016, SFL también tenía 580 millones € en líneas de crédito no dispuestas de crédito.

Valor neto del activo

El valor de mercado de la cartera consolidada al 30 de junio el año 2016 era de 5.520 millones de € excluyendo los costos de transferencia, un aumento del 5,3% a partir de 5.242 millones de € a 31 de diciembre de 2015.

El rendimiento medio del alquiler (basado en el 100% de ocupación) fue del 4,0% al 30 de junio el año 2016, frente al 4,2% a 31 de diciembre de 2015, lo que refleja los rendimientos más estrechos observados en el mercado inmobiliario de París durante la primera mitad. El rendimiento EPRA (Niy rematado arriba) se mantuvo estable en el 3,8%.

EPRA NNNAV se situó en 2.923 millones de € o 62,8 € por acción al 30 de junio de 2016, en comparación con los 58,5 € por acción al 31 de diciembre de 2015, un incremento del 7,4%.

Actualmente hay 3 usuarios viendo este tema. (0 miembros y 3 visitantes)

Marcadores