PROCESO DE CONCENTRACIÓN

¡Empieza el espectáculo! Las inmobiliarias preparan un aluvión de fusiones y ventas

Salidas a bolsa, ventas de activos, matrimonios hostiles y de conveniencia... El próximo año y medio, el sector inmobiliario protagonizará todo tipo de operaciones corporativas

31.10.2016

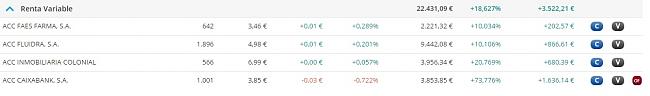

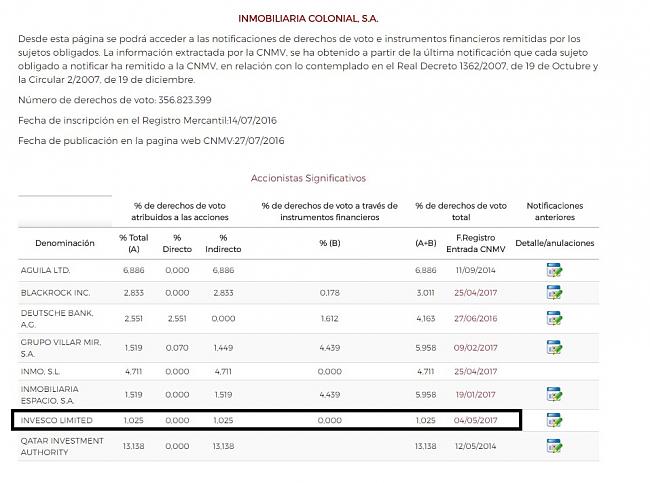

Preparados, listos, ¡ya! La carrera por convertirse en la mayor inmobiliaria de España ha comenzado y Merlin lidera la clasificación con amplia ventaja sobre el segundo, Colonial. La compra de Testa, por 1.800 millones de euros, y la posterior fusión con Metrovacesa de la socimi liderada por Ismael Clemente han acelerado un proceso de consolidación que se esperaba para el próximo año.

El desmarque de Merlin ha forzado a Colonial a mover ficha y, con ello, ha revolucionado a toda la segunda fila de socimis, que han visto como el grupo catalán ha disparado directamente sobre su línea de flotación con la compra del 15% de Axiare, una operación que Colonial justifica como inversión financiera, pero que todo el mercado, con la propia afectada a la cabeza, interpreta como el primer paso de una operación mayor.

Para defenderse, la socimi dirigida por Luis López de Herrera-Oria ha decidido llamar a filas al clásico ejército de banqueros de inversión y abogados, junto a los que ha empezado a analizar todas las opciones, entre las que figura la posibilidad de salir de compras para ganar tamaño y dificultar una operación hostil de Colonial o, incluso, algún tipo de operación corporativa con un nuevo inversor fiel de referencia.

Y aquí es donde el mercado ha empezado ya a hacer sus quinielas, consciente de que el proceso de concentración ha comenzado. "Un acuerdo con Hispania, por ejemplo, sería una jugada maestra. También hacerse con una importante cartera logística, porque se trata de un tipo de activo que desincentivaría a Colonial, o adquirir alguna socimi del MAB creada por fondos que ya han cumplido su ciclo de inversión en España y están interesados en empezar a vender", señalan desde desde una firma de operaciones corporativa que pide respetar el anonimato.

Detrás de todos los movimientos que ya se están dando hay un contexto de financiación barata que presiona a las socimis por dos lados. Por una parte, están siendo receptoras de inversones de grandes inversores internacionales que, al ver cómo los bonos soberanos cotizan hasta en negativo, han apostado por el inmobiliario como alternativa. Por otra, tienen una oportunidad única de construir estructuras financieras a largo plazo muy cómodas. El problema es qué comprar, cuando en España ya apenas quedan oportunidades a buen precio.

El impacto del dinero barato

"A la hora de analizar qué está ocurriendo, debe tenerse en cuenta que las buenas oportunidades de compra de activos se han reducido drásticamente, porque el grueso de éstas ya se ha realizado, pero, al mismo tiempo, el histórico contexto de financiación barata empuja a comprar, lo que está llevando a las compañías a analizar operaciones corporativas como nueva vía de hacerse con activos. Si a esta palanca se suman otros aspectos, como el interés de algunos actores por ganar tamaño para tener mayor visibilidad en los mercados o más 'fees', se cuenta con todos los ingredientes para un proceso de concentración", señala Francisco López Posadas, socio de Lift Investment Advisors.

En esa guerra por el tamaño, Hispania ya intentó hace dos años dar un salto de dimensión lanzando una opa sobre Realia. Slim le ganó la mano y, poco después, fue Merlin quien le arrebató la otra presa que intentó cazar: Testa. En cambio, la empresa dirigida por Concha Osácar y Fernando Gumuzio sí ha logrado desmarcarse en el mercado hotelero, con la creación de Bay, el único gran vehículo nacional especializado en este segmento, al que todos los informes pronostican un gran futuro.

"Los catalizadores que están marcando el proceso de consolidación son el tamaño y la especialización. Va a haber muchas operaciones corporativas, todo el mundo está hablando con todo el mundo, pero las bases sobre las que se van a dar estos movimientos son: qué tipo de socimi quiere ser cada vehículo y su necesidad de ganar tamaño", señala Antonio Sánchez-Recio, socio responsable del sector inmobiliario de PWC.

En el caso de Hispania, vehículo que se creó con un calendario de tres años de inversión y otros tres de desinversión, estos meses vienen marcados por la propuesta que están preparando para convencer a sus inversores, con George Soros y Paulson a la cabeza, sobre la conveniencia de seguir funcionando más allá de los seis años inicialmente previstos y, además, de hacerlo especializado en el sector hotelero.

Con esta primera prueba superada, cuya fecha clave es el próximo mes de diciembre, la socimi podría protagonizar importantes movimientos. De hecho, en el pasado, ya mantuvo algún encuentro con Merlin en el que se planteó la posibilidad de canjear las oficinas de uno por los hoteles del otro, conversaciones que por el momento no han ido más allá ya que lo primero que debe resolver Hispania es su plazo de vida y su modelo de negocio.

Suma y sigue, porque en medio de este proceso de consolidación, el mercado va a empezar a gozar de más libertad para vender activos. A partir de primavera, empiezan a cumplirse los tres años que el régimen de socimis exige a esta empresas mantener los activos para poder mantener sus beneficios fiscales, momento en el que, se espera, arrancará un torrente de rotaciones de activos que ayudarán también a que queda vehículo se especialice más en qué quiere ser.

Por ejemplo, en su reciente Día del Inversor, Lar España Real Estate ya adelantó que prevé empezar a vender activos y, en concreto, puso en primera fila los logísticos, para seguir especializándose en centros comerciales.

La ventana de oportunidad política

Aunque las socimis han dado el pistoletazo de salida al proceso de concetración, éste va a afectar a todo el sector inmobiliario, es decir, también se esperan importantes movimientos entre promotoras y 'servicers'. Un baile que, además, va a estar marcado por nuevo periodo de estabilidad política, tras diez meses sin Gobierno.

"Todavía no sabemos cuánto va a durar, pero sí que por delante vamos a tener un periodo de 12, 18 o 24 meses de cierta estabilidad política. Durante ese tiempo, todas las operaciones que se quieran hacer en el mercado de capitales hay que intentar llevarlas a cabo, porque los inversores siempre buscan seguridad y huyen cuando esta desaparece", señala Heriberto Teruel, director nacional de Operaciones Corporativa de CBRE.

Este oasis político ha supuesto también pisar el acelerador en las salidas a bolsas de promotoras. Lone Star, que habría preferido esperar un año más, ha decidido empezar a sondear ya el mercado con la vista puesta en una colocación de Neinor en 2017. Castlelake podría dar un paso similar con Aedas, inmobiliaria que ha creado sobre las cenizas de Vallehermoso, ya que comparte con su competidora estar haber sabido comprar suelo en los momentos duros de la crisis.

"Toda sociedad inmobiliaria que tenga detrás un fondo que invirtió en 2011 o 2012, así como las controladas o participadas por bancos, son susceptibles de ser vendidas, fusionadas o sacadas a bolsa", apunta Francisco López.

Un idea compartida por Heriberto Teruel, que habla del proceso de concentración en tres áreas: "primero están las operaciones corporativas de las socimis; segundo, y en paralelo, salidas a bolsas o fusiones de promotoras; y tercero, los servicers, donde veremos tanto concetraciones (Lindorff ya ha comprado Aktua a Centerbridge) como recompra de estos vehículos por parte de la banca para crear sus propias inmobilarias, en línea con el movimiento que está tratando de dar Popular".

De hecho, Santander lleva tiempo negociando con Apollo para recomprar Altamira, a la cual ya le quitó una parte de sus activos para traspasarlos a Metrovacesa, y la entidad presidida por Ángel Ron también está próxima a llegar a un acuerdo con Värde para recuperar Alisea. En paralelo, Sabadell ha analizado todo tipo de opciones con Solvia, desde fusionarla con otro servicer, hasta hacerla crecer para sacarla a bolsa.

La banca también está detrás de Metrovacesa Suelo y Promoción, Testa o URO, tres compañías que todavía van a dar más noticias en forma de operaciones corporativas (Acciona ya está hablando para unirse a Testa) y colocaciones en el mercado continuo. Del mismo modo, los fondos que apostaron por España cuando el resto de inversores huían, como Blackstone o Autonomy, también van a tratar de aprovechar el contexto para sacar rentabilidad a sus socimis y cerrar en un ciclo en el que ya están de salida.

El espectáculo acaba de comenzar.

6Likes

6Likes LinkBack URL

LinkBack URL About LinkBacks

About LinkBacks

Citar

Citar

Marcadores