Fue una de las frases míticas que se reprodujeron cientos de veces en los primeros compases de la crisis de las hipotecas basura en Estados Unidos durante 2008 y 2009. “Sólo cuando baja marea se sabe quién nadaba desnudo”. Su autor es el legendario inversor Warren Buffett. Camino de los 87 años de edad -nació el 30 de agosto de 1930-, no vendría mal tener a manos sus consejos ahora que los mercados no parecen tener fin en su escalada alcista, Wall Street se ha acostumbrado a los máximos históricos y la complacencia de los inversores está también por las nubes.

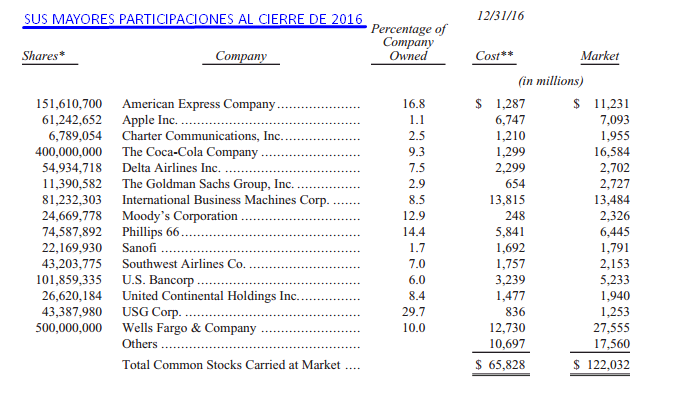

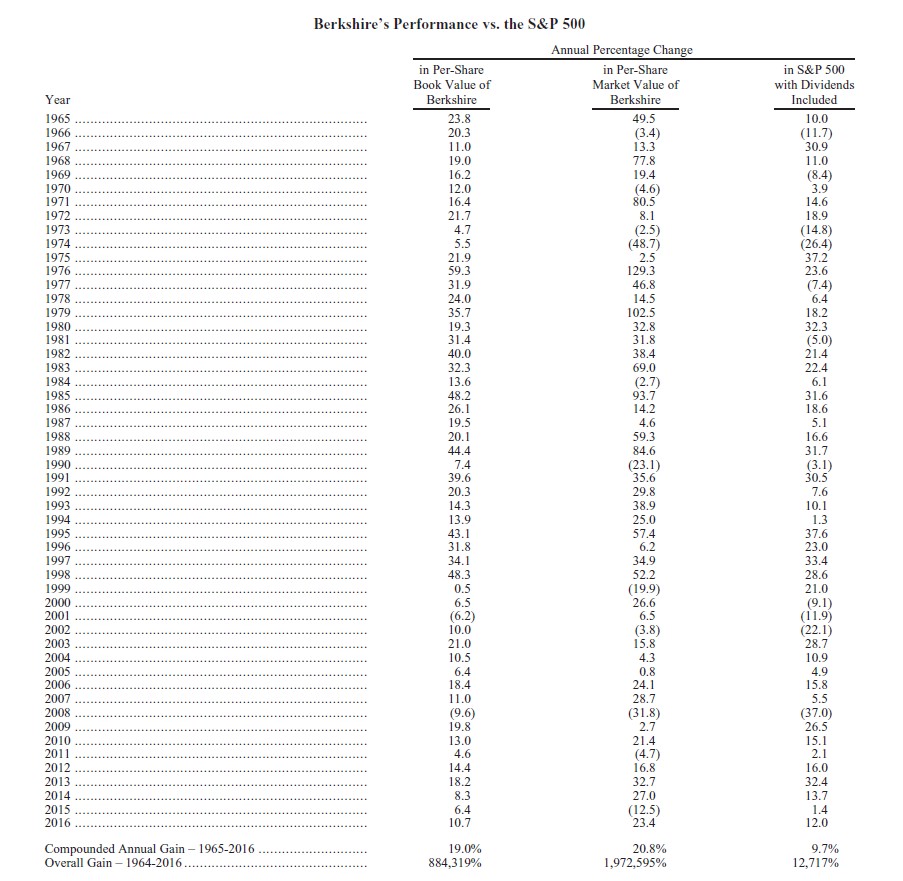

Caso único en la historia económica de la inversión, este gestor octogenario ha sido capaz de alcanzar un hito como lograr una rentabilidad media anual de casi el 21% en los últimos 52 años de gestión con Berkshire Hathaway. Esta empresa, en su día una firma textil en declive cuando entró en su capital en 1962, es hoy cabecera de un imperio inversor que aglutina sus participaciones en todos los sectores de actividad económica como consumo (Coca-Cola, Kraft Foods, Procter&Gamble, Heinz), financiero (American Express, Goldman Sachs, Bank of America, Wells Fargo), industrial (General Electric), transportes (Burlington), minorista (Wall-Mart), medios de comunicación (The Washington-Post), seguros (Geico) y tecnológico (IBM). E incluso desde 2016 rompió uno de los tabúes de su manual de inversión para apostar por una empresa de nuevas tecnologías como el gigante de la manzana, Apple.

A modo de lo que podría ser una gigantesca firma de capital riesgo, Berkshire Hathaway exprime al máximo las reglas de la filosofía value investing, inversión a largo plazo, que ideó su profesor y mentor, Benjamin Graham. Ahora que los bajistas se esconden en plena refriega alcista de los mercados y la volatilidad hace mutis por el foro, conviene no bajar la guardia y recordar los principios de esta filosofía, que tan buenos resultados ha dado al hombre más rico del mundo. Como bien indicó Buffett hace años en una entrevista a la cadena de televisión estadounidense CNBC, todo pasa por detectar empresas infravaloradas en Bolsa con potencial de beneficios recurrentes y una posición dominante en su nicho de mercado. Con este mimbre debe “invertir siempre a largo plazo”. Y recuerde, “nunca invierta en un negocio que no pueda entender”.

También es perfectamente aplicable este otro consejo. “Si no puede ver caer un 50% su inversión sin pánico, no invierta en el mercado de valores “. Como consecuencia de potenciales desplomes de los mercados pueden resurgir oportunidades de inversión en el horizonte. Para ello, recuerda que “cada década, los nubarrones cubren los cielos económicos y llueve oro constantemente. Cuando estos aguaceros ocurren, es necesario darse prisa para recogerlo con cubos de agua”. Son en estos casos extremos donde más se puede sacar provecho de esta peculiar filosofía de inversión. “Son interesantes algunas compañías con marcas consolidadas pero que están infravaloradas por dificultades transitorias. Para buscar estas oportunidades, deben aprovecharse los mercados bajistas”, aconseja el legendario inversor.

Esta otra reflexión también nos puede ayudar a afrontar grandes desplomes mientras buscamos joyas para nuestra cartera. “Mientras más absurdo sea el comportamiento del mercado, mejor será la oportunidad para el inversor metódico”. Sin olvidar otra de sus grandes máximas.”Sea temeroso cuando otros son codiciosos, y sólo codicioso cuando otros son temerosos“.

Para estos tiempos también saque provecho de uno de los grandes recursos olvidados de la gestión: el efectivo. Como reconocía en su carta de 2014 a los accionistas, Berkshire Hathaway tiene un arsenal de, al menos, 20.000 millones de dólares (17.850 millones de euros), para cazar buenas oportunidades. Como explica Buffett en esta misiva (sus cartas a los accionistas son otro de los tesoros de su pensamiento inversor), “la liquidez es a un negocio lo que el oxígeno a una persona: nunca se piensa en él cuando está presente, sólo cuando está ausente”.

Con semejante hilo argumental ha consolidado y mejorado una filosofía de inversión. Aunque algún que otro error ha estropeado este aparente camino de rosas, como la compra de la cadena de zapaterías Dexter Shoes en 1993 (“el peor acuerdo que he hecho”, como reconoció una vez) o la más reciente inversión en la red británica de supermercados Tesco. Sin embargo, su trayectoria arroja datos asombrosos hasta el punto de que una riqueza de 5.000 dólares (4.700 millones de euros) que atesoraba a los 14 años de edad supera ya los 58.500 millones de dólares (55.200 millones de euros).

No olvide muchos de sus consejos para los tiempos convulsos que se avecinan en los mercados de riesgo. Su vigencia es tan máxima que hasta el propio Buffett ha sido capaz en entornos bajistas de cerrar la mayor adquisición de su historia, Precision Castparts, un fabricante de componentes para el sector aeroespacial y otros equipamientos, por 32.000 millones de dólares (30.000 millones de euros). Un pastón para cumplir con todos sus consejos: empresa con posición de dominio en su mercado, beneficio recurrentes, infravalorada en Bolsa en entorno de incertidumbre. Fiel a su palabra y su bolsillo.