Omega Ratio

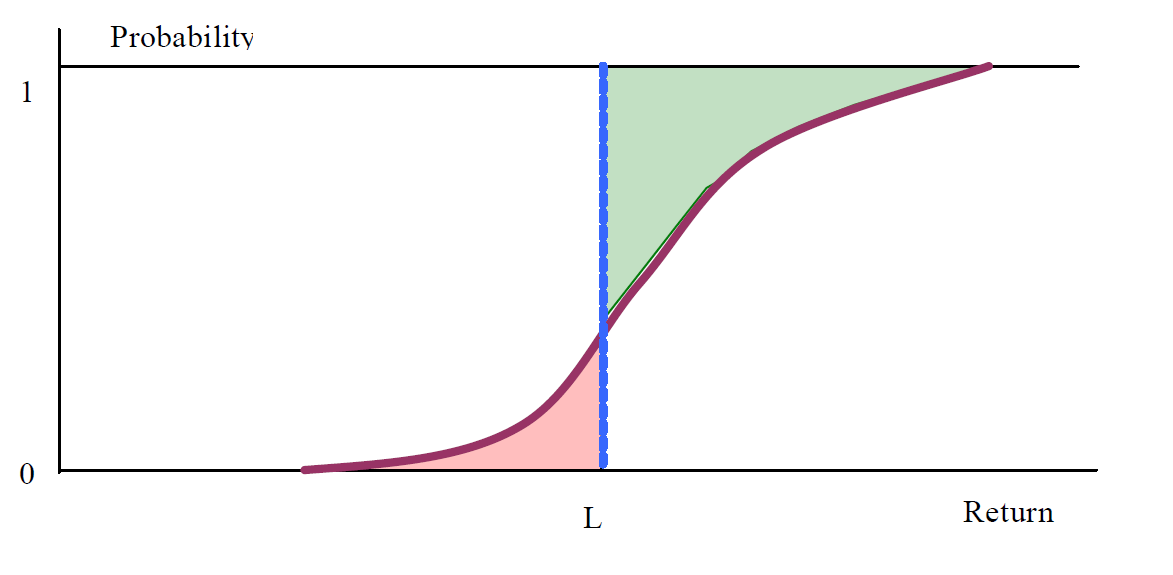

Omega ratio (ratio Omega) es una medida del riesgo de la inversión en un activo, estrategia o cartera. Se clasifican los retornos entre perdidas o ganancias. El ratio Omega () lo obtenemos al dividir la probabilidad de tener ganancia entre la probabilidad de tener perdidas. El ratio se calcula entre el cociente entre las […]

Asset Allocation

Asset Allocation consiste en la distribución de los activos financieros en distintos países y productos financieros (bonos, acciones, inversión inmobiliaria). El objetivo es reducir el riesgo de las inversiones, el asset allocation depende del perfil del inversor y la situación económica. La clave dependen en delimitar hasta cuanto un inversor puede perder de sus inversiones, […]

La formula de Kelly

Cuando realizamos Trading o apostamos en apuestas deportivas, la variable más importante es tener una probabilidad superior al 50% de acierto, después de haber descontado las comisiones, y saber que porcentaje de nuestro capital podemos invertir en cada operación. De estás variables la más importante es contar con un sistema o experiencia que nos permita obtener unos […]

Valoración de Empresas por Descuentos de Flujo de Caja (I)

La valoración por descuentos de flujo de caja o discounted cash flow (DCF) en inglés, constituye la forma más completa y realista de realizar una valoración de una empresa. Lo más importante de una valoración por DCF es la proyección en el futuro de la cuenta de resultados de la empresa, ya que obliga a […]

VAN, TIR, PAYBACK

Cuando nos planteamos invertir en un proyecto de inversión es necesario cuantificar cual es el rendimiento que vamos a obtener y en cuantos años recuperaríamos la inversión. Dentro de las variables que entran en un proyecto la más difícil de predecir son los beneficios que van a haber en el futuro, dado que salvo ciertos […]

Diversificación Temporal en Inversión en Bolsa

Cuando se realiza una inversión en Bolsa siempre se tiene un objetivo de obtener una rentabilidad positiva vía dividendos y revalorización de la inversión. Por ello todas las teorías de carteras consideran la diversificación la mejor manera de obtener una rentabilidad acorde al riesgo que se asume. Sin embargo existe una potencial perdida que se […]

Modelo Gordon-Shapiro

El modelo de Gordon-Shapiro, también conocido como el modelo de dividendos crecientes a tasas constantes, es una variación del modelo de análisis de flujos de caja descontados, usado para avaluar acciones o empresas. Este modelo presupone un crecimiento de los dividendos a una tasa constante (g), siendo por eso un modelo aconsejado para empresas con […]

Valoración de Empresas por Multiplicadores

El siguiente método de valoración es el más utilizado a la hora de valorar una empresa. Consiste en comparar Ratios financieros que disponemos a partir del Balance y la Cuenta de Resultados de la empresa a valorar con otros Ratios de otras empresas de las que disponemos una valoración (empresas que cotizan en la Bolsa […]

Cálculo de la Beta de una Acción Cotizada

El cálculo de la Betase lo debemos a William Sharpe en el que a partir del trabajo de Harry Markowitz construyó un modelo que es la base de las finanzas modernas. Posteriormente explicaré todo ello, pero primer paso os puedo decir que su trabajo fue fundamental para una teoría no muy complicada matemáticamente, pero si […]

Los Bonos (I)

Las empresas y los estados para financiar sus inversiones y gastos emiten Bonos que compran empresas y familias. Los Bonos más simples son los que pagan un cupón cada cierto tiempo (3 meses, 6 meses, anual) y a su vencimiento devuelven el principal. Sin embargo existen muchos tipos de Bonos como los cupón cero (no […]